Что такое внеоборотные активы (ВА)? Это имущество компании, многократно используемое в производственном цикле. Их структура зачастую остается постоянной на протяжении нескольких лет. Внеоборотные активы переносят стоимость приобретения на себестоимость изготовленной продукции частями, посредством начисления амортизации.

Состав внеоборотных активов

Согласно бухгалтерской отчетности, в состав ВА включается имущество предприятия со сроком эксплуатации более года. Такое имущество не теряет своих потребительских свойств в результате эксплуатации, поэтому используется длительное время. ВА можно разделить на три большие группы – финансовые, нематериальные и материальные. Схема ниже показывает, что относится к внеоборотным активам.

По финансовому отчету в категорию ВА включаются:

- основные средства

- нематериальные активы

- инвестиции

- отложенные налоговые активы

- ценные бумаги

- прочие ВА

Прочие ВА отражают финансовые затраты на приобретение или изготовление ВА, которые еще нельзя учитывать как самостоятельный объект. Например, по данной статье будет отражаться стоимость многолетних насаждений, которые еще не достигли эксплуатационного возраста. То есть предприятие закупило саженцы плодовых деревьев и высадило их на своей территории – но пока плодовые деревья не вступили в период плодоношения их нельзя ставить на баланс в качестве основных средств.

Учет внеоборотных активов

В целях бухгалтерского учета ВА отражаются отдельно по каждой позиции. Имущество принимается на баланс по первоначальной стоимости, которая включает в себя:

- цену объекта

- расходы по транспортировке

- затраты на доведение объекта до рабочего состояния

Перед тем, как принять данные активы к учету, все затраты на их приобретение формируются на счете «вложения во внеоборотные активы», после чего расходы суммируются и получается первоначальная стоимость объекта. Эта стоимость и отражается в учете.

Предприятие купило токарный станок за 39 000 рублей. Расходы по доставке и монтажу составили 11 000. На баланс будет принят станок с первоначальной стоимостью 50 000 (39 000 + 11 000).

В отчетности отражается остаточная стоимость ВА. То есть из первоначальной совокупной стоимости вычитается амортизация, которая в свою очередь включается в себестоимость изготовленной продукции.

Каждое предприятие обязано проводить инвентаризацию имущества, незавершенного производства и ВА ежегодно. Данная норма содержится в приказе Минфина № 34н от 29.07.98г.

Классификация внеоборотных активов

В целях управления ВА и извлечения максимальной прибыли от их использования, организации классифицируют активы по ряду признаков. По характеру обслуживания деятельности компании выделяют следующие виды ВА:

- операционные или производственные: непосредственно используемые для изготовления продукции

- инвестиционные: направленные на вложения в развитие дочерних фирм или создание новых источников доходов

- непроизводственные: объекты социально-бытового назначения

По форме владения различают арендуемые и собственные ВА. В первую группу включается имущество, которым предприятие распоряжается на праве пользования, предоставленного договором аренды. Во вторую – объекты, приобретенные компанией за счет собственных или заемных средств.

Нередко ВА организации выступают в качестве залога при получении банковского кредита. По форме залогового обеспечения их делят на:

- движимые: могут быть изъяты у предприятия кредитором (автотранспорт, оборудование)

- недвижимые: не могут быть изъяты кредитором в процессе залога (земля, здание)

По степени ликвидности нематериальные ВА относятся к неликвидному имуществу. Например, деловая репутация компании не может быть продана другому предприятию. Хотя такой сценарий может быть реализован при слиянии или поглощении одной фирмой другой.

Материальные и финансовые ВА являются низколиквидным имуществом, так как их процесс трансформации в деньги занимает длительное время.

Анализ внеоборотных активов

ВА являются производственной основой предприятия, поэтому важно анализировать изменение их структуры во времени. Можно выделить три вида анализа ВА:

-

структуры

-

динамики

-

коэффициентов

Для анализа используются данные финансовой отчетности предприятия.

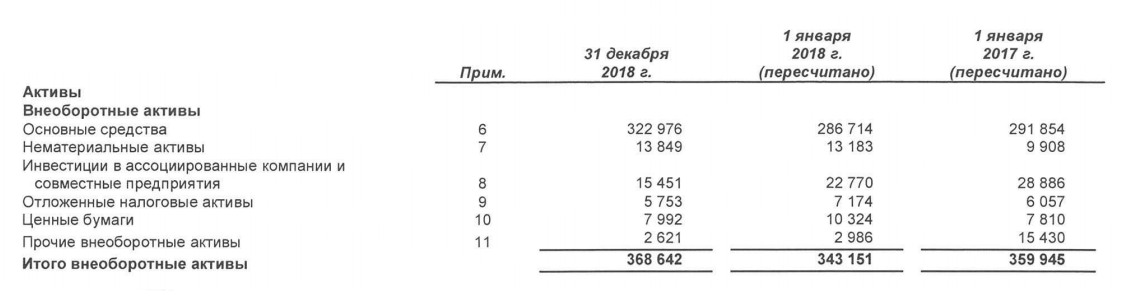

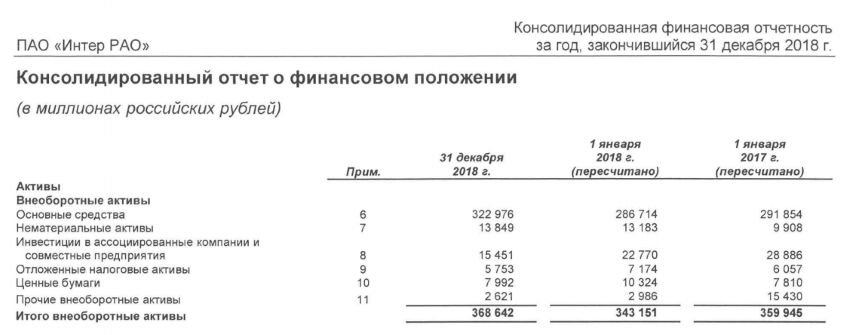

Структура внеоборотных активов

Структура ВА показывает, какой именно вид актива имеет больший удельный вес на предприятии. При проведении данного вида исследования необходимо учитывать специфику деятельности компании. Например, для производственного предприятия больший удельный вес должен быть у основных средств, а у компании финансового сектора – инвестиции и другие долгосрочные вложения.

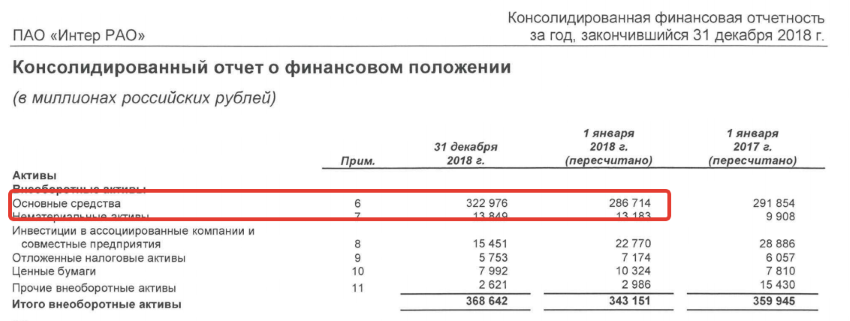

Структура внеоборотных активов компании ПАО «Интер РАО» представлена в таблице.

| Наименование ВА | 31.12.2018г. | 01.01.2018г. | 01.01.2017г. | |||

| сумма | уд.вес | сумма | уд.вес | сумма | уд.вес | |

| Основные средства | 322 976 | 87,6% | 286 714 | 83,6% | 291 854 | 81% |

| Нематериальные активы | 13 849 | 3,7% | 13 183 | 3,8% | 9 908 | 2,7% |

| Инвестиции | 15 451 | 4,2% | 22 770 | 6,6% | 28 886 | 8% |

| Отложенные налоговые активы | 5 753 | 1,6% | 7 174 | 2,1% | 6 057 | 1,9% |

| Ценные бумаги | 7 992 | 2,2% | 10 324 | 3% | 7 810 | 2,2% |

| Прочие ВА | 2 621 | 0,7% | 2 986 | 0,9% | 15 430 | 4,2% |

| Итого | 368 642 | 100% | 343 151 | 100% | 359 945 | 100% |

Здесь можно увидеть, что ПАО «Интер РАО» относится к компаниям сферы производства, поскольку наибольший удельный вес ВА (более 80% за весь анализируемый период) приходится на основные средства. Наименьшую роль по итогам 2018г. в структуре ВА играют прочие активы, хотя в 2017 г. их удельный вес составлял более 4%.

Скорее всего это связано с тем, что в число прочих активов включалось имущество, которое еще нельзя было отнести к основным средствам. После доработки оно перешло в состав основных средств – это подтверждается ростом их удельного веса в 2018г. по сравнению с 2017г.

Динамика внеоборотных активов

Чтобы отследить увеличение/уменьшение каждого актива со временем, проводится анализ динамики ВА. Изменение может выражаться в абсолютном и относительном значении.

| Наименование ВА |

31.12.2018г. |

01.01.2018г. |

01.01.2017г. |

||||

| сумма | абс. | относ. | сумма | абс. | относ. | сумма | |

| Основные средства | 322 976 | 36 262 | 112% | 286 714 | -5 140 | 98% | 291 854 |

| Нематериальные активы | 13 849 | 666 | 105% | 13 183 | 3 275 | 133% | 9 908 |

| Инвестиции | 15 451 | -7 319 | 68% | 22 770 | -6 116 | 79% | 28 886 |

| Отложенные налоговые активы | 5 753 | -1 421 | 80% | 7 174 | 1 117 | 118% | 6 057 |

| Ценные бумаги | 7 992 | -2 332 | 77% | 10 324 | 2 514 | 132% | 7 810 |

| Прочие ВА | 2 621 | -365 | 88% | 2 986 | -12 444 | 19% | 15 430 |

| Итого | 368 642 | 25 491 | 107% | 343 151 | -16 794 | 95% | 359 945 |

На 1 января 2018г. совокупная стоимость ВА в компании ПАО «Интер РАО» уменьшилась на 16 794 млн. рублей. Снижение произошло по основным средствам, инвестициям и прочим ВА.

По итогам 2018г. в ПАО «Интер РАО» наблюдается общий прирост ВА на 25 491 млн. рублей или на 7%. Несмотря на то, что по большинству позиций произошло уменьшение, общая стоимость ВА увеличилась за счет основных средств и нематериальных активов (строки 2 и 3 в таблице выше). Это значит, что предприятие наращивает собственные производственные мощности и обновляет основные фонды.

Коэффициенты внеоборотных активов

Не менее важную роль в анализе играют коэффициенты внеоборотных активов. Они отражают эффективность использования имеющегося у предприятия имущества.

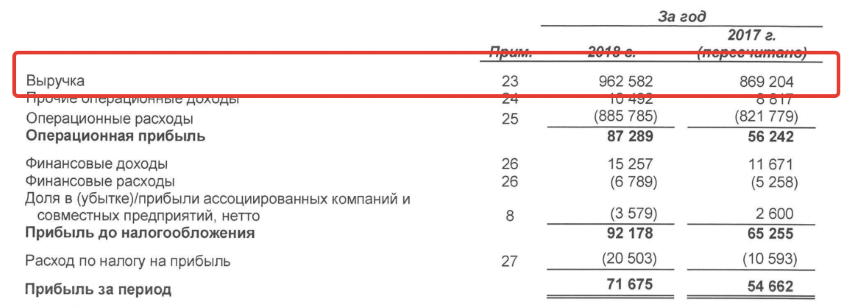

Первым коэффициентом является фондоотдача (ФО). Этот показатель отражает размер выручки, приходящийся на 1 рубль основных фондов. Коэффициент рассчитывается по формуле:

ФО=В/ОС, где ОС – основные средства, В – выручка

ФО (2018 г.) = 962 582/322 976 = 2,9

ФО (2017 г.) = 869 204/286 714 = 3

Коэффициент не имеет нормативного значения. Это связано с тем, что показатель напрямую зависит от отраслевых особенностей. Например, на производственных предприятиях доля основных средств в составе активов велика, поэтому коэффициент будет значительно ниже, чем в компаниях сферы услуг. Поэтому принято рассматривать фондоотдачу в динамике, где рост показателя свидетельствует о повышении эффективности использования фондов.

В ПАО «Интер РАО» произошло незначительное снижение коэффициента, которое связано не с неэффективностью использования основных средств, а с тем, что их темпы прироста опережают темпы прироста выручки (темп прироста выручки составил 110% против прироста ОС на 112%).

Для повышения фондоотдачи предприятию необходимо либо повысить интенсивность использования основных средств, либо реализовать неиспользуемое оборудование для снижения общей стоимости ОС.

В экономике существует показатель, обратный фондоотдаче – фондоемкость (ФЕ). Он отражает сумму ОС, затраченных на получение 1 рубля выручки.

ФЕ=ОС/В

ФЕ (2018г.) = 322 976/962 582 = 0,33

ФЕ (2017г.) = 286 714/869 204 = 0,32

Увеличение фондоемкости свидетельствует об уменьшении эффективности использования ОС.

Следующий коэффициент, характеризующий экономическую эффективность ВА – рентабельность (РЕ). Он рассчитывается как отношение прибыли компании к совокупной стоимости ВА. Прибыль компании найдем на предыдущем скрине отчетности в графе “Прибыль за период”, а совокупную стоимость в графе “Итого внеоборотные активы”. Тогда

РЕ (2018 г.) = 71 675/368 642=0,19

РЕ (2017 г.) = 54 662/343 151=0,16

Показатель отображает, сколько копеек прибыли ПАО «Интер РАО» получает с каждого рубля, вложенного во ВА. Рост показателя характеризуется, как повышение эффективности использования ВА. О разнице между прибылью и выручкой читайте здесь.

Выводы о ПАО «Интер РАО»

Для оценки имущественного состояния ПАО «Интер РАО» коэффициенты внеоборотных активов представлены в таблице.

| Показатель | Вывод |

| Структура | Большая часть ВА приходится на ОС, что является характерным для предприятия отрасли производства |

| Динамика | За 2018 г. произошло увеличение ВА по статьям ОС и нематериальных активов, что говорит о наращивании производственных мощностей и положительно характеризует предприятие |

| ФО | Незначительное снижение коэффициента фондоотдачи обусловлено превышением темпов прироста ВА по сравнению с темпами прироста выручки |

| ФЕ | Небольшое увеличение фондоемкости произошло за счет увеличения стоимости ВА |

| РЕ | Прибыль с 1 рубля средств, вложенных в приобретение ВА, увеличилась, что характеризуется положительно |

По проведенному анализу можно сделать вывод о стабильном финансовом положении компании ПАО «Интер РАО». Наращивание производственных мощностей может говорить о перспективах дальнейшего развития предприятия, а также о возможном расширении производства. Однако анализ сделан с использованием данных не далее последних трех лет.

Оборотные и внеоборотные активы

Помимо ВА, в компании есть оборотные активы. В совокупности они формируют актив баланса, то есть отражают имущество и финансы, которыми владеет предприятие. Сравнение обоих видов представлено в таблице.

| Показатель | Внеоборотные активы | Оборотные активы |

| Продолжительность использования | Более 12 месяцев | Менее 12 месяцев |

| Участие в производстве | Многократно | Однократно |

| Перенос стоимости на себестоимость продукции | Через амортизацию | Полностью, в пределах одного производственного цикла |

| Ликвидность | Низкая | Высокая |

| Принадлежность компании | Собственные/арендованные | Только собственные |

Чтобы определить, какой вид активов преобладает на предприятии, необходимо рассчитать коэффициент соотношения (Ко/в), который вычисляется по формуле:

Ко/в=ОА/ВА, где ОА – оборотные активы

Ко/в=359 945/368 842=0, 97

Если Ко/в меньше единицы, это говорит о преобладании ВА на предприятии. Так как ПАО «Интер РАО» относится к промышленной компании, производящей электроэнергию, то для нее превышение ВА над ОА нормальным. Можно ожидать даже более низкого значения коэффициента.

Если Ко/в больше единицы, то это свидетельствует о том, что доля оборотных активов на предприятии выше, чем доля внеоборотных. Такая картина характерна для предприятий сферы торговли. Таким образом, Ко/в позволяет контролировать структуру активов компании и выявлять оптимальное соотношение оборотных и внеоборотных средств.

При анализе предприятия ВА уделяется большое внимание, так как именно средства труда отражают возможность долгосрочного функционирования компании. При недостаточности или устаревании основных фондов компания становится неконкурентоспособной. Переизбыток ВА приводит к их неэффективному использованию, и, как следствие, к ухудшению финансового положения компании.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.