На рынке существует огромное множество торговых стратегий, причем фазы их прибыли чередуются с убытками. Работа с плечом может как увеличить доход в благоприятные периоды, так и стать причиной полной потери капитала в кризис. Риск пропорционален прибыли и обыграть биржевой индекс на дистанции оказывается очень нелегкой задачей вне зависимости от профессионализма управляющего.

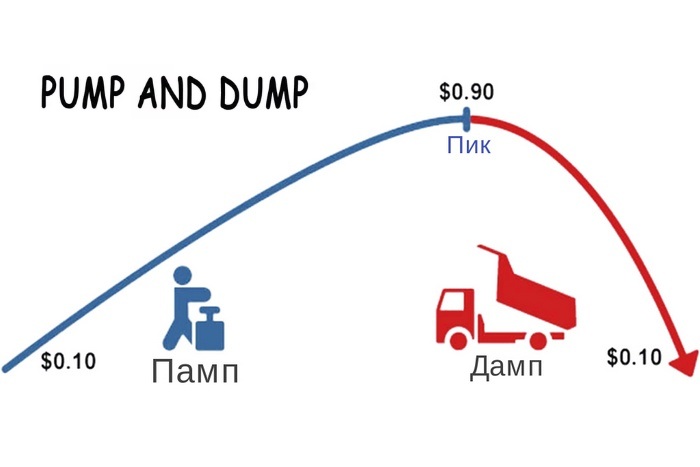

Как работает Pump and Dump?

В поисках решения для заработка с минимальным риском была придумана стратегия Pump and Dump. Торговля по ней основана на стремительном росте активов с небольшой капитализацией. Алгоритм роста выстраивается главными действующими лицами – промоутерами, которые с помощью ажиотажа поднимают котировки ценных бумаг, а с недавнего времени – также криптовалютных токенов и мелких криптовалют. После взлета активы продаются и фиксируется прибыль.

Стратегия памп и дамп (в переводе с англ. – накачать и сбросить) содержит в основе психологию поведения толпы, ее жадность и желание быстро получить прибыль. В большинстве стран, где фондовые рынки находятся под контролем государства, такая стратегия считается незаконной и приравнивается к мошенничеству. В Законе Соединенных Штатов Америки о ценных бумагах за подобные схемы предусмотрены серьезные штрафы.

Комиссия по ценным бумагам и биржам США (SEC) предупреждает о рисках, связанных со схемами Pump&Dump и биржевыми манипуляциями, относящихся к любым финансовым инструментам из категории ценных бумаг. В августе 2017 г. регулятор опубликовал открытое письмо, в котором предупредил инвесторов об использовании схем накачки в процессе первичного предложения токенов (ICO). Однако данная стратегия и сегодня встречается на внебиржевых площадках, например OTCBB.

Как образуются пампы?

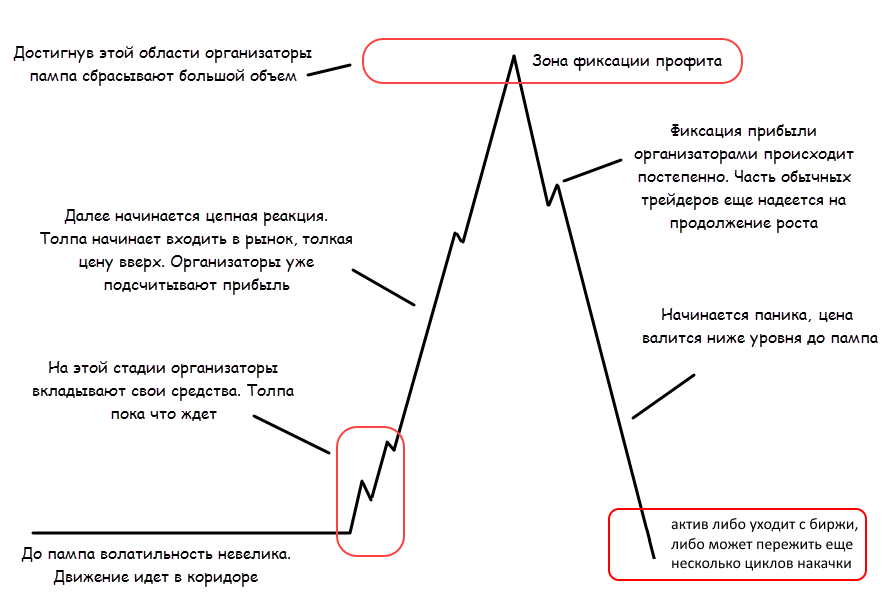

Неотъемлемая часть пампа – пиар, который мотивирует приобрести акции определенной компании или криптовалюту. Такой хайп может быть вызван естественными факторами или формироваться искусственно.

В эпоху, когда не было интернета, система Pump and Dump осуществлялась посредством холодных звонков. Этот факт отражен в сюжете фильма «Волк с Уолл-Стрит». Прототипом главного героя, которого сыграл Леонардо Ди Каприо, стал реальный человек, Джордан Белфорт, впоследствии осужденный за мошенничество с ценными бумагами. Он продавал вместе со своими брокерами ничего не стоящие мусорные акции по завышенной цене.

Например, в конце 1980-х он приобрёл акции Nova Capital по 1 $ за единицу. Большую часть пакета позднее Белфорт перепродал по цене 2,50-2,75 $, убеждая покупателей в предстоящем росте стоимости ценных бумаг. На голословных обещаниях больших прибылей Джордан Белфорт увеличил стоимость сертификатов до 9 $, но вскоре они обвалились. Мотивация у брокеров была проста – высокие комиссионные и бонусы при продажах акций наибольшему числу клиентов.

Например, в конце 1980-х он приобрёл акции Nova Capital по 1 $ за единицу. Большую часть пакета позднее Белфорт перепродал по цене 2,50-2,75 $, убеждая покупателей в предстоящем росте стоимости ценных бумаг. На голословных обещаниях больших прибылей Джордан Белфорт увеличил стоимость сертификатов до 9 $, но вскоре они обвалились. Мотивация у брокеров была проста – высокие комиссионные и бонусы при продажах акций наибольшему числу клиентов.

С другой стороны в схеме присутствовали осведомленные владельцы акций. В момент, когда объемы торговли доходили до критических, они сливали бумаги и получали огромную прибыль. Следствием являлось резкое снижение цены акций, часто ниже первоначальной стоимости. Клиенты, которые не смогли продать свои акции вовремя, получали большие убытки вследствие обвала котировок. За свои действия Белфорт получил 22 месяца тюрьмы и обязательства выплат в 100 млн $ жертвам мошенничества.

С появлением Интернета и криптовалют схема Pump and Dump приобрела еще большую популярность: сегодня в распоряжении игроков есть телеграмм-каналы, социальные сети, специальные форумы и пр. Из-за чувствительности цены недорогих финансовых инструментов, обусловленной малыми объемами, нет необходимости в миллионах клиентов, чтобы потащить котировки вверх. В результате расходы на раскрутку вполне можно отбить с прибылью, если дело пойдет. Резкий скачок стоимости мотивирует инвесторов покупать актив, тем самым накачивая цену еще больше. Опытные игроки часто начинают сливать бумаги при росте в 60-80%, однако взлет может происходить и на заметно более высокие уровни.

Стратегии торговли

Есть два основных способа заработать деньги на бирже — при росте и падении активов. Как видно из написанного выше, стратегия памп и дамп подходит для обоих случаев, так как имеет сильные движения вверх и вниз. Прибыльные варианты:

- Покупка – совершается сделка по приобретению актива в начале накачки. После взлета цены следует крупная операция продажи.

- Продажа – предполагает, что брокер дает возможность взять нужные бумаги в кредит. В этом случае короткая позиция, открытая на взлете котировок при быстром последующем падении приводит к прибыли. Однако если бумага продолжает взлетать дальше, то трейдер может потерять весь свой депозит, несмотря на то, что затем оказывается прав. Читайте здесь.

Памп и дамп на криптовалютах

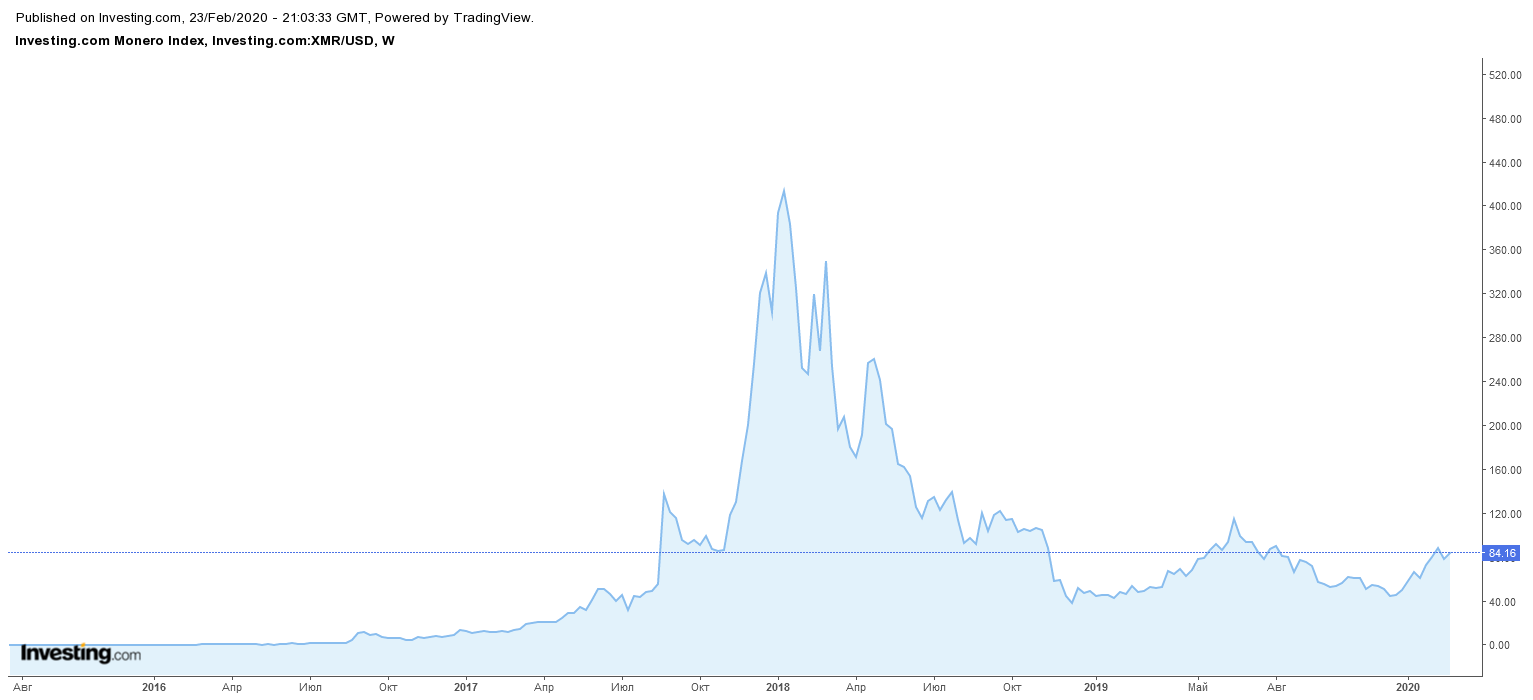

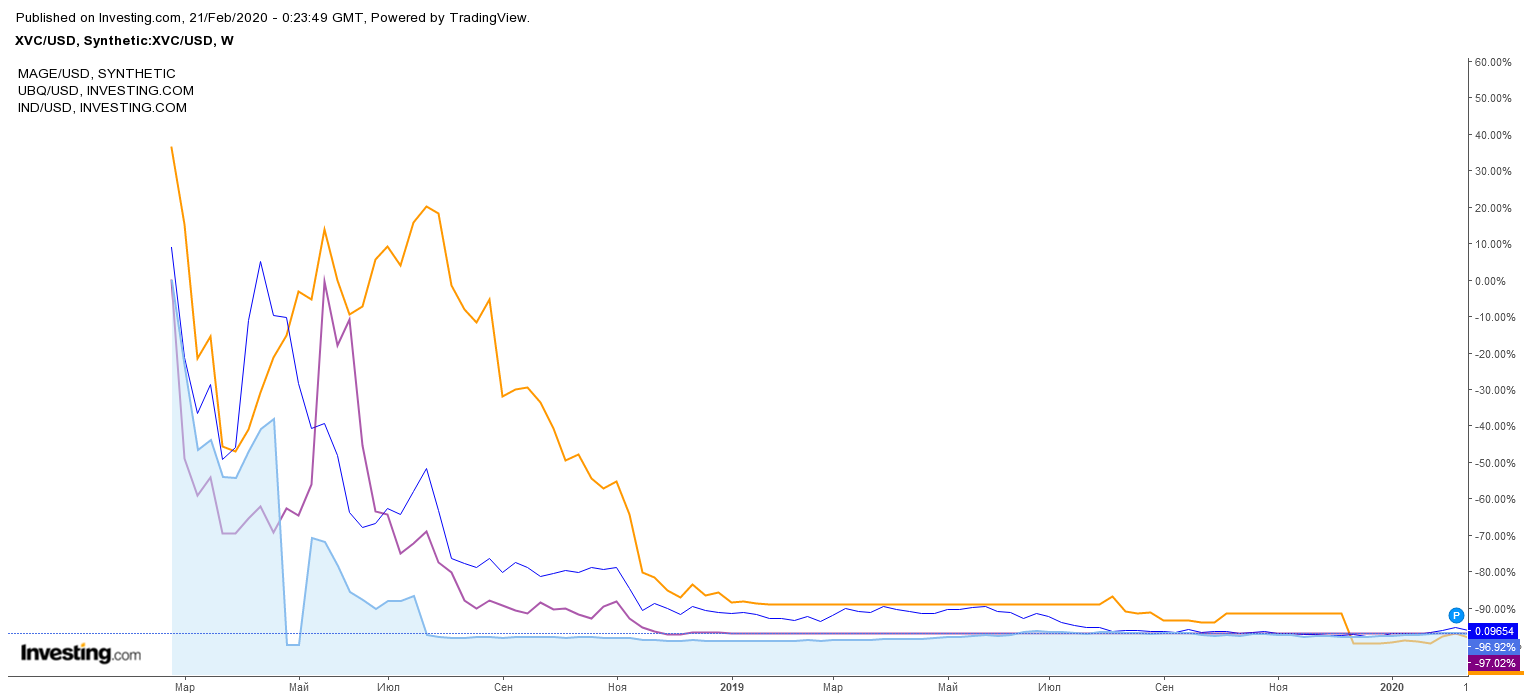

Криптовалюты, особенно с небольшой капитализацией, идеально подходят для хайпа и стремительного роста цены. Регулирования у них практически нет, а фундаментальные показатели отсутствуют – так что завышенные ожидания массовых пользователей, плохо знакомых с финансовыми рынками, формируются очень легко. Вот пример валюты Монеро:

Ее взлет был особенно стремительным, поскольку в 2016 года монета стоила всего лишь около 1$. Тем не менее пике начала 2018 года ее цена подскакивала выше 400 долларов. При этом множество мелких криптовалют, появившихся на криптобиржах в начале 2018 года, сразу показали стремительное падение и к настоящему моменту практически полностью обнулили капиталы своих вкладчиков. Которым, видимо, остается лишь надеяться на новый цикл накачки.

Впрочем, справедливости ради стоит отличить накачку от восходящего тренда, который обусловлен реальными положительными новостями в отношении торгуемого актива. Например:

В этом случае подъем криптовалюты EOS был вызван реальным развитием проекта. В общем схему памп и дамп на криптовалютах можно отнести и к биткоину, хотя с определенными оговорками:

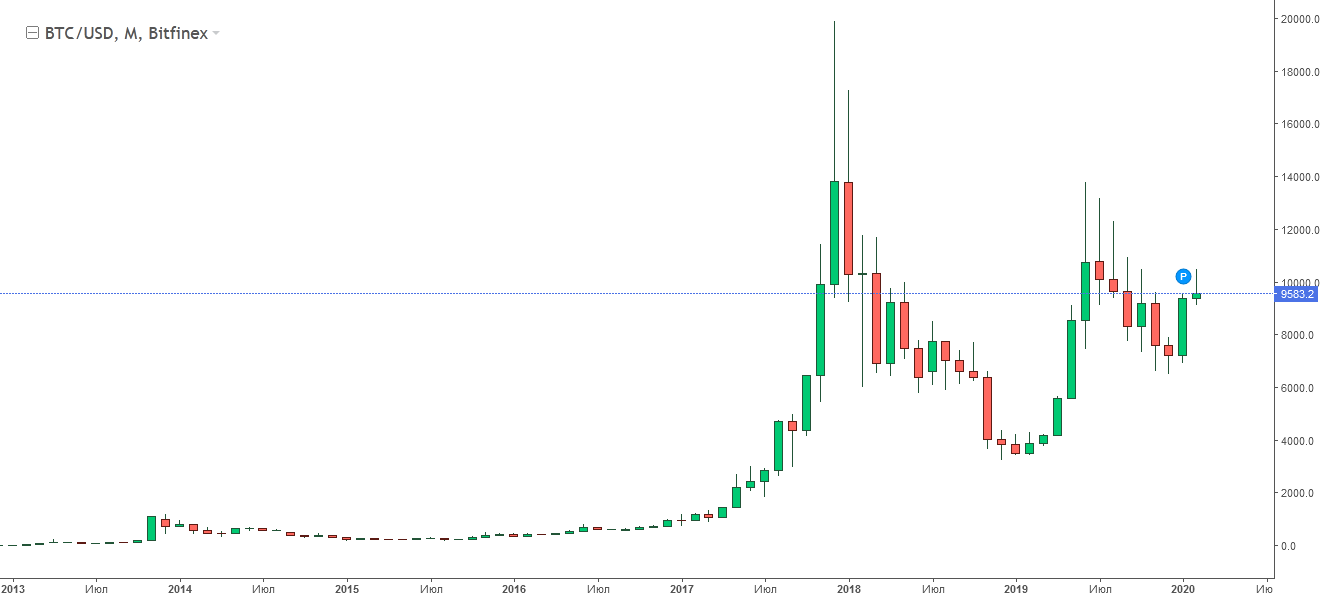

Искусственно сформированным видимо был хайп вокруг биткоина в течение и особенно конце 2013 года, когда он при скромной капитализации взлетел более, чем 1000 $ за 1 BTC, сравнявшись с золотой унцией. На графике выше этот пик выглядит совсем небольшим – однако на финише 2013 года биткоин был главной финансовой темой для разговора.

Второй, еще более мощный рывок во второй половине 2017 года со стоимостью на пике 20 тысяч долларов за биткоин являлся уже скорее естественным пампом – капитализация и популярность биткоина были к тому времени слишком велики, чтобы поддаться манипуляции со стороны небольшой группы. Второй дамп, в отличие от мелких криптовалют, не привел к долгосрочному обвалу стоимости биткоина – цена в начале 2019 года снова резко двинулась вверх. Аналогично естественным пампом можно считать вздутие пузыря доткомов в конце 1990-х годов.

Памп и дамп на акциях

Легендарный пример сверхприбыли на стратегии памп и дамп показала компания CYNK, которая смогла вывести активы в рост на 36 000 %. Рекламировала идею социальной сети нового поколения, где простые люди могли бы свободно общаться со звездами вроде Бреда Пита. Акции компании, благодаря пиару, резко взлетели до капитализации в 6 млрд. $, а стоимость одной ценной бумаги повысилась с 0,06 $ (16 июня 2014) до 21,95 $ (11 июля 2014).

После такого скачка цен регулятор принудительно закрыл торги по CYNK, но остались тысячи клиентов, которые не успели сбыть приобретенные бумаги. В конце 2017 года рыночные котировки перестали обновляться, а занимавшиеся накачкой акций Грег Малхолланд и Роберт Бендфилд (не только этой компании, но по ней был достигнут самый впечатляющий результат) получили серьезные тюремные сроки в 12 и 6 лет. Однако на компенсацию рядовым участникам схемы рассчитывать не приходится.

Нередко акции переживают не один цикл накачки и сброса цены, а больше. Например, можно рассмотреть акции Live Ventures Inc. (LIVE), которая предоставляет решения для онлайн-маркетинга местным предприятиям малого и среднего бизнеса.

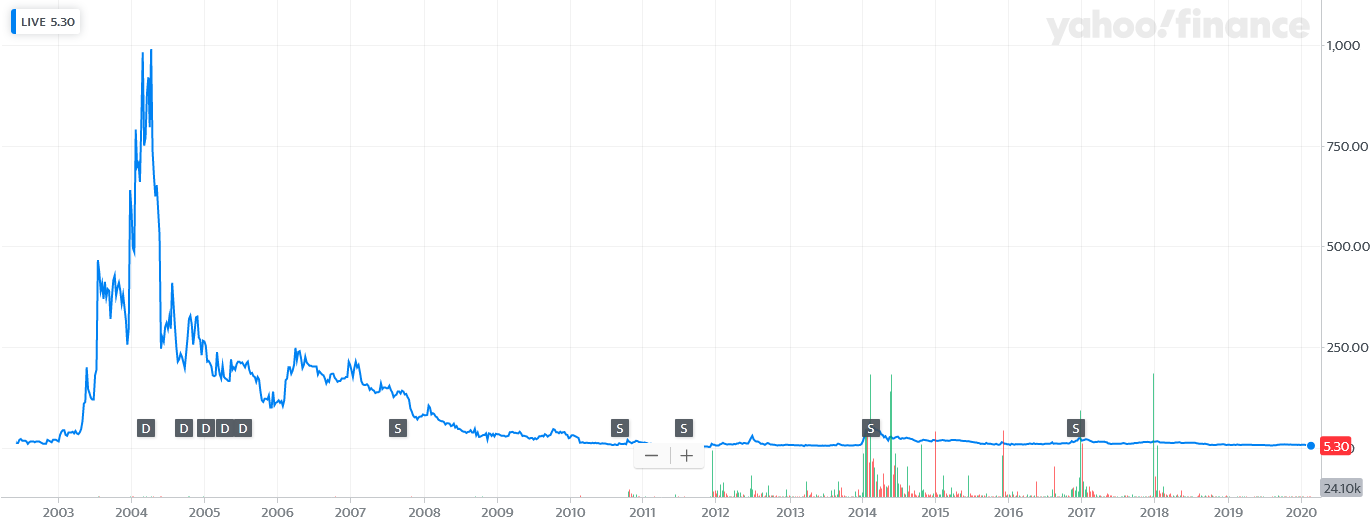

Акции компании появились на NASDAQ еще в прошлом веке, во второй половине 2002 г. их цена колебалась в районе 10-20 $. Однако весной 2004 г. они совершили впечатляющий взлет до 1000 $. Затем резкое падение – и осенью 2011 года цена акций была лишь около 2-4 $. Компания едва избежала банкротства за несколько дней до того, как биржа должна была произвести делистинг LIVE.

Тем не менее после рассылок писем с пиар-компанией акций по десяткам миллионов электронных почтовых ящиков они подлетели в цене к июлю 2012 г. до 20 $. Причём «накачивание» акций происходило вполне легально – в каждом письме мелким шрифтом прописывалось, что сайт-промоутер, совершающий рассылку, получил 1 млн. $ за продвижение бумаг компании. Такой дисклаймер, прописанный в письме, освобождает от ответственности спонсора накачки.

В начале весны 2014 последовал третий взлет акций до максимума вблизи 50 $, однако сегодня цена LIVE лишь около 5 $. С начала 21 века компания через 20 лет оказывается в огромном минусе, поскольку цена акций Live Ventures Inc. 31 декабря 1999 года была около 250 $ за штуку.

Здесь хорошо заметно увеличение интенсивности объемов торгов в 2012 году, когда происходила накачка, причем видны всплески активности и в начале последующих лет, вплоть до 2018 г.

Как определить Pump and Dump?

Распознать стратегию Pump and Dump можно по следующим признакам:

- обилие рекламы, спамных рассылок по теме penny stock с очевидным пиаром определенной компании;

- рекомендации многих “экспертов” о немедленной покупке акции;

- в руководстве компании находятся люди, замеченные ранее в схемах накачки активов;

- стремительный рост стоимости акции на 50 % и больше в течение нескольких дней при отсутствии важных новостей об эмитенте;

- хождение слухов о финансовых успехах компании, перспективах заключения выгодных контрактов без подтверждения этой информации;

- взлет при отсутствии данных о финансовых показателях компании либо при плохой отчетности – низкая динамика прибыли, увеличение долгов, сокращение продаж;

- распространяется информация о планируемом выкупе акций или дополнительных финансовых вливаниях в компанию.

Выводы

Чаще всего на уловки Pump-and-Dump попадаются именно мелкие инвесторы – которые возможно знают о стратегии, но тем не менее оказываются не победителями, а проигравшими. Тимоти Сайкс, довольно известный американский трейдер, сделал на этой методике состояние, однако затем его хедж-фонд был закрыт из-за огромной просадки. По сути он оказался яркой, но кратковременной звездой, каких очень много на небосклоне рынка. Солидные хедж-фонды и известные инвестиционные компании играют с накаченными акциями весьма нечасто.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.