В целом кредит противоположен приумножению средств. В особенности это касается потребительских займов, которые часто берутся на дорогие вещи и сопровождаются крайне невыгодным процентом. Примером может быть автокредит на дорогую машину, хотя для прямой цели (добраться до места назначения) вполне подойдет авто среднего класса.

Другое дело, если не хватает даже на среднее авто, которое нужно, чтобы добраться до места работы. Или речь про образование, которое позволит зарабатывать больше. Или про ипотечный займ, если негде жить, снимать дорого, а ставка относительно невысока. В ряде случаев вполне можно совмещать инвестиции с кредитными выплатами, хотя разумной целью должно быть скорейшее погашение долга.

Не секрет, что кредит практически всегда влечет за собой переплату. Это значит, что если предмет имеет стоимость, скажем, 500 000 рублей и вы хотите взять его в рассрочку на пять лет, то заплатите больше, чем по 100 000 рублей в год. Причин несколько: самые очевидные это инфляция, в результате которой вещь через пять лет будет стоить дороже, чем сегодня, и риски неуплаты с вашей стороны. Поэтому к вашим выплатам прибавляется некоторый процент. Цель статьи – рассказать, как снизить переплату по этим процентам законными способами.

Кредитная переплата – это переплата процентов по кредиту вместе с другими выплатами, которые принимает на себя заёмщик. Кроме процентов, переплата включает комиссии за возврат денег через терминалы, кассы и/или платёжные системы, за рассмотрение кредитной заявки, за обслуживание счета/карты и др.

Важно: уменьшение переплаты можно (нужно) планировать еще до получения займа. Хотя есть способы снизить переплату и по уже сделанным займам.

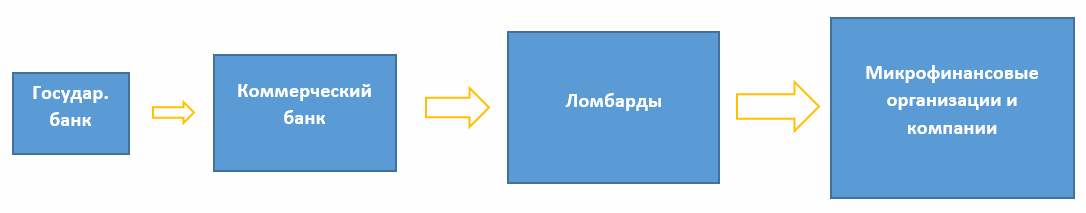

Кто может выдать кредит?

Тип финансового учреждения уже в значительной степени определяет итоговую переплату процентов по задолженности.

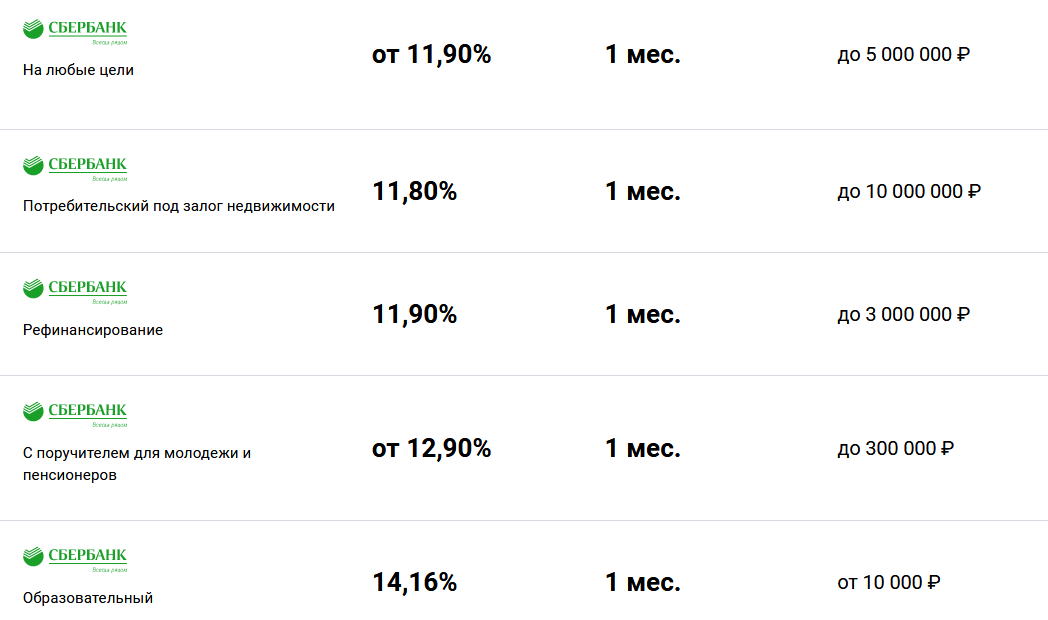

Для государственного банка, т.е. частично или полностью принадлежащего государству, характерны ставки ниже среднерыночных, а также целевые программы, включая рефинансирование и субсидирование. Тут предъявляются строгие требования к доходу заёмщика, его положительной кредитной истории и обеспечению. Крупнейший госбанк РФ — Сбербанк, который обычно берет свою “комиссию за надежность”.

Ставки на декабрь 2019 года, https://www.banki.ru/products/credits/sberbank/

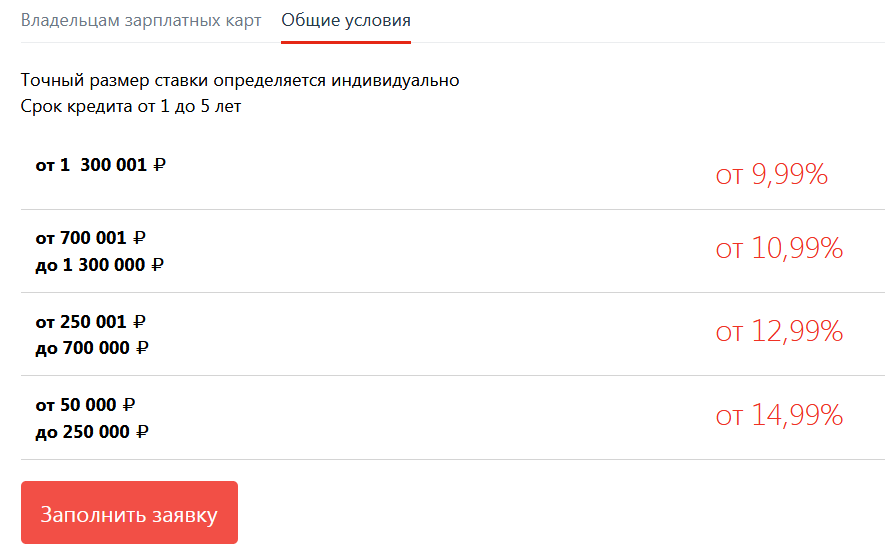

Коммерческие банки отличается от государственных меньшими лимитами, но и более высокими комиссиями, а также умеренными требованиями к заёмщику. Если простыми словами, то получить там кредит на умеренную сумму немного проще, но дороже. Среди коммерческих банков по объемам займов лидирует Альфа.

Ставки на декабрь 2019 года, https://alfabank.ru/get-money/credit/stavki/

Хуже всего, если положение заемщика такого, что он не может получить кредит в любом банке. В этом случае ему остается идти по пути ухудшения условий займа, соглашаясь платить все более высокий процент. Так, деньги в ломбарде выдадут при предъявлении паспорта под залог, кроме недвижимости, на срок 30 дней без дополнительных требований. Однако ставка может составлять десятки процентов годовых.

Предложения микрофинансовых структур обременены самыми высокими процентами – вплоть до 1% в день, т.е. речь может идти о 350% в год. Нередко МФО требуют лишь паспорт и минимум информации, но обращаются туда в крайних случаях.

По способу выдачи кредитов можно отметить следующее:

- Ссуда наличными как правило стоит несколько дороже безналичной выдачи

- Кредит на карту обычно имеет более низкие проценты, чем при наличной выдаче, но при работе с небанковскими организациями есть риск потери данных в результате мошеннических схем

- Микрофинансовые организации могут предоставлять заем в электронных деньгах, которые юридически деньгами в России не являются

- Кредитная линия — возможность однократно/многократно получать средства в оговорённой сумме за определенное время. Сюда относится овердрафт — возобновляемый лимит на непродолжительный срок. Выдаётся лицу/организации, имеющим сбережения и/или регулярные поступления на личный/юридический счёт в банке.

Как уменьшить переплату до взятия кредита

Кроме финансового учреждения, на переплату по кредиту влияют и другие параметры.

① Обеспечение кредита

Обеспечение снижает вероятность неуплаты долга, следовательно, условия выдачи займа смягчаются. Обеспечение принимается в виде недвижимости, автотранспорта, ценных бумаг, драгметаллов. В ряде случаев имущество остаётся у заемщика (машина, квартира), а иногда переходит к банку (ценные бумаги) — до исполнения заёмщиком всех обязательств по возврату средств.

На кредит без переплаты также можно рассчитывать, предоставив полное/частичное поручительство или подыскав созаёмщика. В последнем случае суммарный доход должен удовлетворить требования банка для выдачи долгосрочного займа, но и права здесь разделяются поровну. Например при ипотеке созаёмщик становится совладельцем квартиры.

Без обеспечения проценты всегда выше, так как кредитор принимает дополнительные риски.

② Способ погашения кредита

Дифференцированный метод – один из самых выгодных

- Дифференцированные платежи имеют переплату на 2-3% годовых ниже аннуитетных (на срок кредита от нескольких лет) и предполагают постепенное сокращение выплат. В первое время по этому методу выплачивается сумма выше средней, поэтому процент на остаток дает меньшую переплату. Минус в том, что например в случае ипотеки очень мало банков предлагают дифференцированную схему. Расчеты смотрите здесь

- По единовременному займу плательщик гасит проценты и выплачивает основную сумму долга в конце периода. Займ практикуется под ожидаемые платежи

- Аннуитетные платежи равными долями удобны постоянной суммой и ежемесячным сроком выплат. Менее выгодна, чем схема в первом пункте, и является основной для банков

Для займа со ставкой годовых 20% сроком на 1 год переплата составит:

- 10,8% — при дифференцированном погашении

- 11,6% — при аннуитетном

- 20% — при единовременном

③ Статус заемщика и цели кредита

Статус безработного в общем случае ухудшает шансы на получение кредита, солидная должность увеличивает. Тем не менее у безработных вполне может быть имущество, которое возможно использовать для залога, или даже ценные бумаги – трейдерство у нас вряд ли считается официальной профессией. Так что можно рассчитывать на терпимый процент.

Однако на практике не так редко встречается ситуация, когда банки могут отказать в кредите респектабельному посетителю, выдав его какому-то подозрительному типу. На первый взгляд это кажется глупостью, но это не так. В первом случае банк нередко должен выделить солидную сумму под невысокий процент, что сложно назвать хорошим бизнесом. А вот во втором случае процент можно поднять, диверсифицировав риски между несколькими подобными просителями. Тут все зависит от политики банка.

Пенсионерам деньги обычно выдаются под поручительство или с учётом пенсионных поступлений на счёт в банке. Моей маме регулярно шлют СМС из Почта Банка, куда поступает ее пенсия: “Вам одобрен кредит на 200 000 рублей под 9.9% годовых”. Переплата по кредиту невелика – мама надежный клиент. А вот студентам для получения приемлемых процентов требуется поручительство – залогового имущества у них как правило нет, а зачетку, даже с отличными оценками, в залог не примут.

Поскольку банки разделяют кредиты по целям, то в их случае целевое кредитование сопровождается меньшими процентами относительно нецелевого. Целевыми можно считать ипотеку, автокредит, ссуду на конкретный товар (холодильник, стиральную машину). Нецелевой кредит подразумевает любые траты, в которых нет необходимости отчитываться перед банком. Почему выше процент? Условно говоря, банк несет риск быть втянутым в какую-то нехорошую историю.

Уменьшение переплаты после взятия кредита

Как говорилось выше, высокая действующая ставка не означает, что ее нельзя оптимизировать. Наиболее доступные способы снизить переплату по действующему займу следующие:

① Досрочная выплата

Метод, при котором заемщик стремиться делать платежи в объёме, превышающем суммы графика возврата. При окончательном погашении проценты пересчитываются за фактическое время пользования кредитом – соответственно, сумма переплаты уменьшается. По сути это разновидность дифференцированной системы выплат, которая рассматривалась выше. Небольшой минус в том, что данная схема невыгодна банку, который может отказать вам в следующем кредите – досрочное погашение лишило его прибыли.

② Реструктуризация

То есть изменение условий кредитного договора. Сюда относится изменение графика погашения, уменьшение размера ежемесячной суммы выплаты, снижение процентов, отмена штрафов за допущенные просрочки, кредитные каникулы, конвертация суммы в другую, более выгодную валюту и даже списание части долга.

Практикуется в том же финансовом учреждении, где взяты средства. Основанием может быть снижение процентной ставки ЦБ, снижение зарплаты или полная потеря работы, продолжительная болезнь или инвалидность. Банк может пойти навстречу заемщику, однако не обязан это делать, хотя в крайнем случае должник вправе обратиться в суд. Важно то, что банк может при снижении ставки или месячных платежей увеличить продолжительность выплат, в результате чего переплата по кредиту даже возрастет.

③ Рефинансирование

Это замена текущих обязательств одним новым, на более выгодных условиях – практикуется при наличии нескольких кредитов, которые собираются под одну, более низкую ставку. Часто это происходит в крупном государственном банке, который обычно требует безупречную историю выплат. Однако новый договор вызывает расходы на переоформление, в результате чего выгода по ставке на 2-3% может быть “съедена” затратами на переход. Кроме того, низкая ставка обычно вызывает ужесточение условий, а само рефинансирование оказывается выгодным, если речь идет о начальной стадии выплат.

④ Использование льготного периода

В зависимости от условий кредита, выдаваемого на карту, деньгами можно пользоваться до 120 дней без процентов. Это работает как при безналичных платежах, так и обналичивая средства — если карта предусматривает снятие суммы без процентов. Для недорогих покупок квартал вполне достаточное время, чтобы рассчитаться в пределах этого срока, не прибегая к переплате по взятому кредиту.

Общие принципы, как снизить переплату по кредиту:

- Государственный банк — самые выгодные проценты

- Целевой кредит — ставки ниже по сравнению с нецелевым

- Дифференцированная ставка — самая выгодная по сравнению с аннуитетной и процентами единовременного платежа по кредиту

- Особые условия — рефинансирование, реструктуризация, льготный период, право досрочного погашения. Эти пункты относятся к уменьшению переплаты действующего кредита. Подробнее о разнице между рефинансированием и реструктуризацией читайте здесь

- Поиск кредитных спецпрограмм — на новостройку с госсубсидией, «Молодая семья», федеральные/местные субсидии различным группам лиц

- Залог — снижает риски кредитного учреждения, поэтому банк идет на уменьшение процентов

- Поручительство — в одних случаях единственная возможность взять заем с умеренной ставкой, например, студенту, в других — способ добиться снижения процентов

- Созаём — способ взять нужную сумму под желаемый процент, когда только совместный доход созаёмщиков (обычно родственников) удовлетворяет условиям банка

- Страховка. Ее взятие (это добровольная опция, хотя иногда навязываемая) обычно позволяет уменьшить ставку, но обуславливает расходы, которые включаются в ежемесячный платеж. В результате реальных затрат, несмотря на снижение ставки, больше. Однако можно попробовать оформить кредит со страховкой и в течение пяти дней отказаться от нее

Более подробные данные представлены в таблице ниже:

| Ипотека | • Сократить срок кредита, увеличив ежемесячные платежи по согласованию с банком

• Применять налоговый вычет • Гасить досрочно, делая переплату • Задействовать маткапитал • При возможности сдавать ипотечное жилье в аренду • При снижении ставки ЦБ пробовать реструктуризировать кредит |

| Для среднего возраста и пенсионеров

|

• Претендовать на кредит госбанка

• Воспользоваться спецпрограммой с поручительством • Оформить зарплатную/пенсионную карту в банке-кредиторе • Для краткосрочных нужд пользоваться льготным периодом кредитной карты • Совершать онлайн-покупки, выбирая магазины с кэшбеком |

| от 18 до 21 года | • Все способы для заёмщиков среднего возраста и выше

• Взять кредит на образование с господдержкой |

| Автовладельцу | • Поискать госпрограммы и совместные программы автопроизводителей и банков

• Стараться сделать максимальный первый платёж • Предпочесть дифференцированную ставку • Избегать скрытых комиссий — за выдачу денег, за открытие и ведение счета, за информирование • Страховка снижает процент по кредиту, но нужно смотреть на общие затраты |

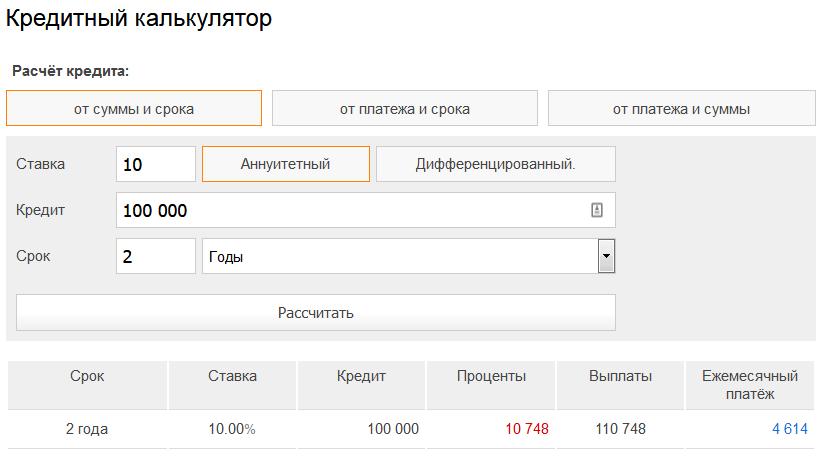

Калькулятор переплаты по кредиту

При подборе удобно использовать калькулятор подсчёта переплаты по кредиту:

- https://www.vbr.ru/banki/kredity/calculator/

- https://mir-procentov.ru/potrebitelskie-kredity/calculyator/

- https://www.banki.ru/services/calculators/credits/

Как правило представлены аннуитетные и дифференцированные платежи, куда нужно ввести параметры выбранного варианта. Может быть опция с учетом досрочного погашения. Сами предложения банков можно найти на тех же сайтах. Минимальная ставка в данный момент составляет около 9%, максимальная почти 20%. В среднем ставки по всем банкам сейчас колеблются от 10.2% до 18%.

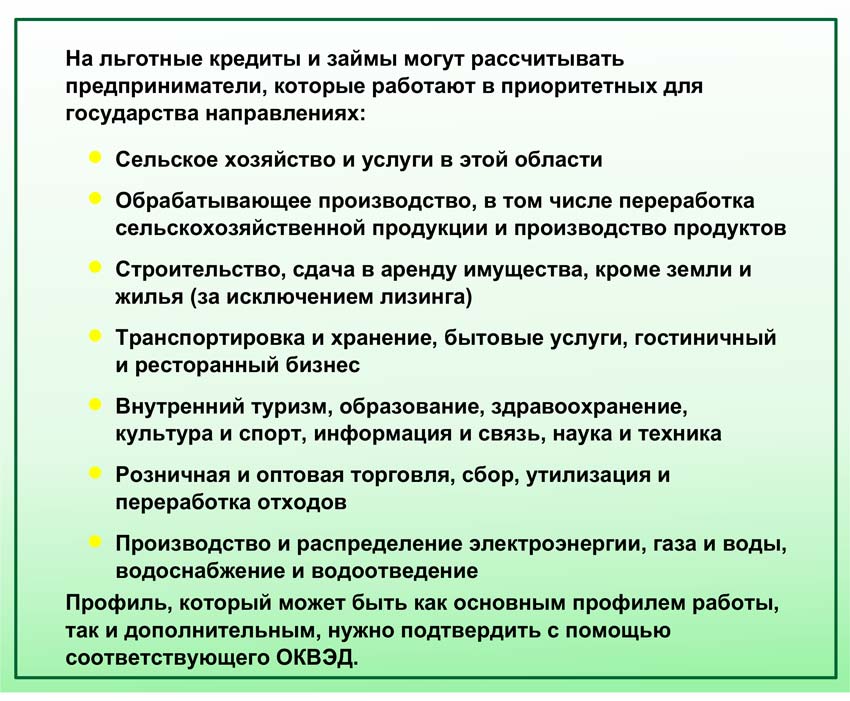

Кредит для ИП и юридических лиц

Один из кредитов, доступных как физическим, так и юридическим лицам, уже упоминался выше – овердрафт. Кроме того, только для предпринимателей и фирм доступны следующие виды займов:

- брокерский

- онкольный

- лизинг

- коммерческий

- льготный

При назначении процентной ставки кредитования действуют принципы, аналогичные займам физ. лицам. Одним из отличий является обязательное использование залога, поскольку речь идет о крупных суммах. Способы платить меньший процент по кредиту сходны с физическими лицами – досрочное гашение, выбор дифференцированных платежей, реструктуризация или рефинансирование задолженности. Отдельно можно выделить льготный и субсидированный государством кредит на старт малого бизнеса.

Кредит и инвестиции

Многих заемщиков порой посещает мысль взять кредит и начать инвестировать, перекрыв ставку рыночной доходностью или по крайней мере снизив переплату путем внесения заработанных на рынке средств. В лучшем случае это просто плохая идея, в худшем – попытка вылезти из долгов, в том числе понимая риски. Как вариант тут встречаются вложения в финансовые пирамиды, но возьмем надежный и действительно доходный инструмент – фондовый рынок.

В отдельные годы рынок действительно может быть очень доходным, перекрывая кредитные ставки. Как пример можно назвать американский рынок во второй половине 1990-х годов или десять лет российского рынка до кризиса 2008 года – в это время доходность в среднем позволяла бы покрыть даже дорогие потребительские кредиты.

Однако в 2000-2002 годах рынок США упал почти на половину стоимости, а российский рынок рухнул в 2008 году на 80%. И даже если не брать крайности сильных кризисов, то прошлый 2018 год оказался убыточным для всех видов активов – а кредит нужно как правило платить каждый месяц.

О чем это говорит? Инвестировать нужно, но на длинный срок и не смешивать этот процесс с регулярной оплатой кредитов. В последнем случае у заемщика есть ряд возможностей, чтобы уменьшить переплату по кредиту или вовсе произвести досрочное погашение, высвободив средства для приумножения капитала.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.