Что такое пассивы? Если активы – это имущество компании, то пассивы это источники, за счет которых это имущество сформировано. Сюда включается как собственный капитал предприятия, так и привлеченные средства. Пассив это финансовый фундамент компании, не менее важный, чем ее активы. В бухгалтерской отчетности сумма всех активов равна сумме всех пассивов.

Классификация пассивов

Итак, пассивы предприятия это фактически то, что формирует его имущество. Пассивы классифицируются по ряду признаков. По принадлежности компании выделяют:

-

собственные

-

привлеченные

-

заемные

Заемные пассивы являются одновременно источником формирования имущества организации и расходами будущих периодов. По источникам привлечения средств выделяют:

- внешние – образованные за счет сторонних средств (кредиты, займы, кредиторская задолженность)

- внутренние – сформированные за счет собственных средств предприятия (нераспределенная прибыль, добавочный капитал)

По срочности погашения выделяют следующие виды пассивов:

- постоянные – не являются обязательствами, то есть не требуют расходов для погашения, например, уставной капитал

- наиболее срочные – обязательства, срок по оплате которых наступил

- краткосрочные – срок погашения которых наступит в течение года

- долгосрочные – срок выплаты по обязательствам наступит не ранее, чем через год

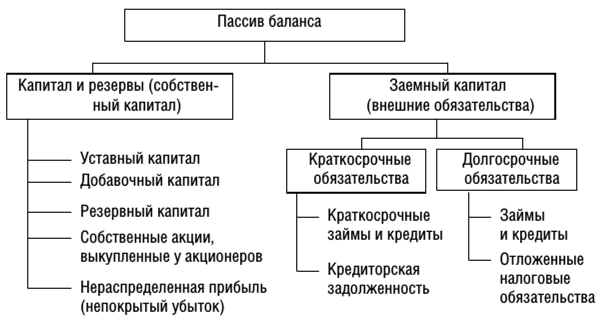

Все источники формирования имущества предприятия в отчетности делятся на два вида:

-

капитал

-

обязательства

К первому относятся собственные деньги компании, образованные за счет вклада в уставный капитал, резервов, добавочного капитала, нераспределенной прибыли и прочих финансовых инструментов. Ко второму относятся заемные средства.

Капитал компании

В разделе “капитал” отражаются финансовые ресурсы компании, не являющиеся обязательствами. То есть, это те средства, которыми предприятие владеет на праве собственности и может распоряжаться по своему усмотрению.

В отличие от привлеченных и заемных средств, капитал компании не требует расходов по выплатам в будущих периодах.

Уставный капитал

УК – это сумма вклада учредителей при образовании юридического лица, которая определяет минимальный размер имущества предприятия. Уставный капитал может быть образован различными формами:

- денежными средствами

- ценными бумагами

- материальными ценностями

Все вклады, вносимые не в денежной форме, оцениваются по рыночной стоимости и отражаются в пассиве.

Уставный капитал является гарантией кредиторов в исполнении обязательств компании. То есть, если предприятие обанкротится, то кредиторы могут взыскивать задолженность за счет средств УК.

Резервный капитал

РК формируется в процессе функционирования предприятия за счет собственной прибыли. Резервы формируются для финансовой устойчивости предприятия – покрытия убытков будущих периодов, выкупа собственных акций у акционеров, покрытия непредвиденных потерь, выплаты дивидендов держателям привилегированных акций при недостаточности полученной прибыли.

Сумма ежегодных отчислений на РК определяется уставом организации. Согласно ФЗ № 208 для акционерных обществ на РК должно отчисляться не менее 5% от чистой прибыли.

Добавочный капитал

Это собственные финансы компании, образованные за счет:

- дохода от эмиссии ценных бумаг

- положительной курсовой разницы

- дохода от переоценки основных фондов

Средства добавочного капитала могут расходоваться на увеличение УК, покрытие убытков или возмещение отрицательной курсовой разницы.

Нераспределенная прибыль

Это чистая прибыль предприятия, полученная в отчетном периоде, но еще не направленная на производственно-хозяйственные нужды. По данной строке может отражаться как положительный, так и отрицательный финансовый результат.

Если предприятие в отчетном периоде сработало в минус, то в пассиве по строке “нераспределенная прибыль” будет отрицательное число – непокрытый убыток. Он может быть закрыт за счет РК или дополнительных взносов учредителей.

Обязательства компании

Все обязательства компании делятся на долгосрочные и краткосрочные. К первой группе относятся долги предприятия со сроком погашения более 1 года. Ко второй – со сроком оплаты до 12 месяцев.

К обязательствам компании относятся:

- кредиты и займы

- кредиторская задолженность

- отложенные налоговые обязательства (ОНО)

- оценочные обязательства (ОО)

- резервы под обязательства (РО)

По строке кредиты и займы отражается сумма задолженности по полученным кредитам в кредитно-финансовых учреждениях. Если банковский кредит был получен в иностранной валюте, то для отражения в балансе сумма задолженности учитывается в рублях.

Кредиторская задолженность включает в себя все долги предприятия перед контрагентами и работниками.

ОНО – отложенная часть налога на прибыль, которая приведет к увеличению налога в будущем периоде. ОНО появляются в ситуации, когда прибыль до налогообложения, отражаемая в бухучете, превышает показатель налогового учета. Например, такие обязательства могут возникать при расчете амортизации основных средств разными методами.

По строке ОО отражаются обязательства компании с неопределенной величиной или сроком погашения. То есть обязанность по оплате еще не наступила, но она неизбежно наступит в будущем периоде. Например, оплата ежегодных отпусков работников. Это событие будет только в следующем году, но зарезервировать средства компании нужно уже сейчас.

Чтобы отразить ОО в бухучете, необходимо чтобы оно одновременно соответствовало следующим критериям:

- неизбежность наступления события

- сумма расхода может быть определена

РО – это создаваемый на предприятии резервный фонд, который предназначается для покрытия будущих расходов или убытков. Например, предприятие планирует провести капитальный ремонт оборудования в будущем году. Для этого создается резерв, за счет которого оно будет отремонтировано.

Основное отличие оценочных обязательств от резервов под обязательства в том, что ОО – это событие, которое неизменно наступит, а РО – это планы предприятия, которые никто не обязывает их исполнять.

Объективная оценка ОО и РО очень важна для предприятия, так как если не отражать их в пассиве, то это приведет к завышению текущей прибыли и искажению информации о реальном финансовом положении компании.

Реальные, скрытые и мнимые обязательства

Все долги предприятия делятся на три категории:

- реальные

- скрытые

- мнимые

Реальные – это обязательства, отраженные в отчетности и фактически существующие у предприятия.

Скрытые обязательства – это отраженная в балансе задолженность, которую можно было избежать или списать, но этого не произошло по каким-либо причинам. Например, в бухучете отражено начисление задолженности за поставленный товар, но фактической поставки еще не было.

Мнимые – это обязательства, отраженные в бухгалтерской отчетности, но фактически отсутствующие у предприятия. Такие обязательства не будут погашены ни в текущем, ни в последующих периодах.

Например, кредиторская задолженность перед контрагентом-банкротом или задолженность с истекшим сроком исковой давности. Такая задолженность подлежит списанию в счет увеличения финансового результата текущего периода.

Скрытые и мнимые обязательства искажают фактическую ситуацию на предприятии, так как уменьшают финансовый результат работы компании. Образование скрытых и мнимых обязательств происходит из-за ошибок в бухучете предприятия, а также недостаточного контроля со стороны руководства.

Финансовая устойчивость предприятия

Пассив баланса отражает финансовую устойчивость предприятия. Для этого используется коэффициент финансового левериджа (КФЛ). КФЛ рассчитывается как соотношение обязательств и капитала организации.

КФЛ=О/К

Показатели берутся из пассива баланса по строкам “итого капитал” и “итого обязательства”. Причем в сумму обязательств включаются и долгосрочные и краткосрочные задолженности.

Нормальным считается соотношение от 1 до 2. То есть, либо капитал равен обязательствам, либо обязательства превышают собственные финансы компании не более, чем в 2 раза.

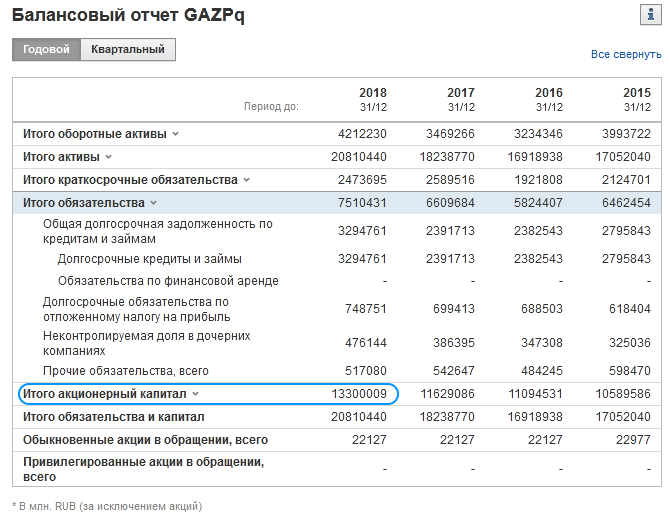

Слишком большой показатель КФЛ свидетельствует о зависимости предприятия от заемных средств. Слишком низкий показатель может говорить об упущенных возможностях развития бизнеса за счет привлеченных ресурсов. Вот такие, к примеру, показатели у Газпрома за 2018 год с сайта investing.com:

КФЛ=О/К = 7 510 431 / 13 300 009 = 0.565

Итого, коэффициент относительно низкий, что говорит о невысокой доле привлеченных средств. Однако для гигантской сырьевой компании с государственной поддержкой это вряд ли является существенным недостатком. Более важным моментом видится эффективное управление с учетом интересов миноритарных акционеров.

Предприятию необходимо контролировать собственные пассивы с целью предотвращения просрочек по задолженностям, а также выявления скрытых и мнимых обязательств. Также следует следить за соотношением собственных и привлеченных финансов для недопущения зависимости организации от внешних кредиторов и сохранения финансовой устойчивости.

С точки зрения инвестиционной привлекательности компании при оценке пассива баланса инвестору в первую очередь следует обратить внимание на собственный капитал предприятия. Если показатель имеет отрицательное значение, то это означает полную зависимость компании от кредиторов и финансовую несостоятельность бизнеса.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.