Продолжаем анализировать отчеты компаний. Одной из составляющих частей внеоборотных средств предприятия являются нематериальные активы, что на первый взгляд звучит странно. Что такое нематериальные активы? К таким объектам относится имущество компании, не имеющее вещественной формы, период эксплуатации которого превышает 1 год.

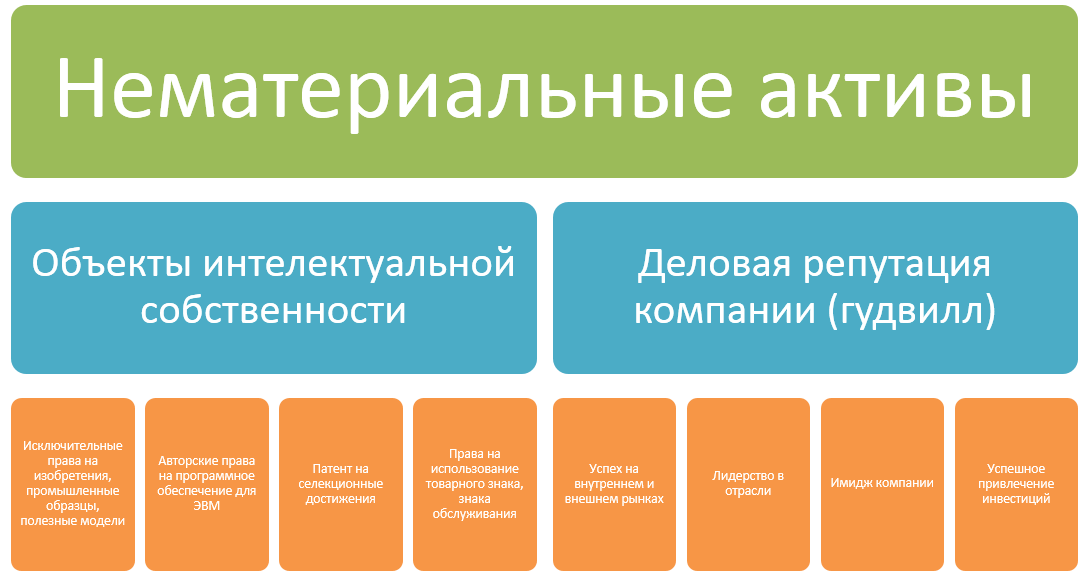

Состав нематериальных активов (НМА)

Чтобы отнести объект в разряд НМА, необходимо, чтобы он приносил для предприятия финансовую выгоду. Также фирма должна иметь права на эксплуатацию такого объекта и не должна планировать его отчуждение в течение 12 месяцев. Что входит в нематериальные активы?

Не включаются в состав НМА:

- расходы на создание юр. лица, внесенные в качестве вклада в уставный капитал

- квалификация, интеллектуальные и профессиональные качества сотрудников компании

К НМА не относятся объекты, в отношении которых у предприятия отсутствует документарное подтверждение прав владения и использования. Какие компании приходят на ум в первую очередь? Очевидно Apple, если говорить о технологической сфере. Однако тут могут быть компании и из других сфер, например пищевой: Coca-Cola или McDonald’s. Такие компании часто обладают экономическим рвом, отделяющим их от конкурентов.

Оценка нематериальных активов

Объекты НМА имеют первоначальную стоимость. Именно по ней они отражаются в учете, а формирование начальной цены зависит от способа получения объекта. НМА могут быть получены компанией одним из способов:

- приобретение у другого юр. лица

- путем безвозмездной передачи

- внесением в уставной капитал

- путем создания (изготовления, разработки) на предприятии

Если объект был приобретен по договору купли продажи, то стоимость НМА исчисляется как сумма всех затрат на покупку и доведение до рабочего состояния.

Если актив получен по соглашению о безвозмездной передаче, то он оценивается сравнительным методом. То есть организация определяет стоимость путем сравнения с рыночной стоимостью аналогичного актива. Также для определения цены можно воспользоваться услугами оценочной компании, которая самостоятельно рассчитает первоначальную цену НМА.

При внесении объекта в уставный капитал компании его начальная цена оценивается и утверждается учредителями.

Если актив был разработан силами компании, то стоимость определяется исходя из фактических расходов на создание. К таким затратам относятся:

- зарплата разработчиков

- услуги консультационного характера

- потраченные материальные ресурсы

- госпошлины за регистрацию патента и пр.

Гудвилл рассчитывается как разница между рыночной ценой организации и стоимостью ее активов. Понятно, что рыночная цена компании может сильно меняться год от года. В сильный кризис рыночная цена может оказаться заметно ниже балансовой стоимости (яркий пример – российские компании в конце 2008 года), а в период эйфории на рынке быть выше во много раз.

Инвестор приобрел компанию за 500 миллионов рублей, а цена активов данного предприятия 380 миллионов. Гудвилл в данном случае будет 120 миллионов рублей (500-380).

Учет нематериальных активов

В бухучете НМА учитываются по счету 04. При этом каждый актив отражается и учитывается отдельно от других, а первоначальная цена объекта погашается путем переноса части стоимости на вновь созданную продукцию компании через амортизацию. Статья рассчитана на практических инвесторов, так что углубляться в бухгалтерский баланс не будем.

В финансовых отчетах НМА организации указываются по остаточной стоимости. Она рассчитывается, как разница между начальной ценой и амортизацией.

Амортизация НМА исчисляется с момента принятия объекта к учету и на протяжении всего периода эксплуатации. Срок эксплуатации рассчитывается по одному из двух параметров:

- фактического периода действия прав на интеллектуальную собственность

- предполагаемого срока получения финансовой выгоды от эксплуатации объекта

Компания приобрела лицензию на осуществление деятельности, которая будет действовать в течение двух лет. Именно этот период и будет периодом использования нематериальных активов.

Еще одно предприятие разработало программу для ПК и планирует использовать ее в течение 10 лет, получая от этого доход. В таком случае срок использования актива будет равен 10 лет.

Срок использования НМА подлежит ежегодному пересмотру на предмет правильности его установления. При необходимости в учет вносятся корректировки.

Если по НМА невозможно достоверно определить срок эксплуатации, то такой объект считается имуществом с неопределенным периодом использования. Амортизация по таким видам активов не насчитывается.

Анализ нематериальных активов

При изучении предприятия анализируются его материальные и нематериальные составляющие. Анализ проводится на основании ежегодной отчетности и приложений к ней. Именно в приложениях можно увидеть состав и структуру НМА, а также изменения по каждому конкретному объекту.

Для примера изучим компанию “Аэрофлот” путем проведения горизонтального (динамики) и вертикального (структуры) анализа, а также с помощью коэффициентов. Про горизонтальный и вертикальный анализ я писал здесь.

Горизонтальный анализ проводится путем вычитания показателя предыдущего периода из отчетного года.

У ПАО «Аэрофлот» показатель динамики увеличился на 196 миллионов рублей. То есть стоимость НМА в 2018г. увеличилась по сравнению с 2017г.

Если посмотреть изменение в стоимости по каждому виду НМА, то можно увидеть, что основное увеличение произошло за счет прироста программного обеспечения. Этот актив увеличился почти в 2 раза. Изменение других видов активов было незначительным, стоимость лицензий за анализируемый период не изменилась.

Вертикальный анализ по результатам последних двух строк выглядит следующим образом:

| Наименование актива | 31.12.18 | 31.12.17 | ||

| млн. руб. | % | млн. руб. | % | |

| Программное обеспечение | 1 030 | 45,8% | 551 | 26,8% |

| Лицензии | 45 | 2% | 45 | 2,2% |

| Вложения в разработку ПО и НИОКР | 645 | 28,7% | 789 | 38,4% |

| Бренд и клиентская база | 457 | 20,3% | 590 | 28,7% |

| Прочие активы | 73 | 3,2% | 79 | 3,9% |

| Итого | 2 250 | 100% | 2 054 | 100% |

По итогам 2018 г. бóльшую долю НМА составляет программное обеспечение, в то время как в 2017 г. основная часть приходилась на вложения в разработку ПО и НИОКР. Изменение в структуре произошло за счет ввода в эксплуатацию разработанного программного обеспечения, а также за счет вновь приобретенного ПО. То есть готовая программа была переведена из раздела вложений в разработку в раздел ПО.

Расчет коэффициентов

Далее следует рассчитать коэффициент рентабельности нематериальных активов, то есть уровень отдачи от вложения средств в НМА. Коэффициент рассчитывается по формуле:

Р (НМА) = ЧП/НМА, где

- ЧП – чистая прибыль по отчету о прибылях и убытках

- НМА – стоимость активов из таблицы ранее

Р (НМА) = 5 713/2 250 = 2,5 (2018г.)

Р (НМА) = 23 060/2 054 = 11,2 (2017г.)

Коэффициент рентабельности уменьшился в 2018г. по сравнению с 2017г. Это связано с общим снижением чистой прибыли компании, а также с ростом стоимости НМА.

Для оценки интенсивности эксплуатации НМА используется показатель оборачиваемости активов. Он рассчитывается как выручка, деленная на среднегодовую стоимость НМА.

Расчет коэффициента оборачиваемости за 2018 г. делается с использованием средней цены НМА за 2018 и 2017 годы:

К (НМА) = 611 570/((2250+2054)/2) = 284

За 2017 год по аналогии имеем:

К (НМА) = 532 934/((2054+1 825)/2) = 274

Чем выше данный показатель, тем эффективнее используются НМА организации. В 2018г. показатель оборачиваемости в ПАО «Аэрофлот» увеличился по сравнению с 2017г., что связано с общим ростом выручки в отчетном периоде.

Общий вывод

Обобщающие данные по ПАО «Аэрофлот» представлены в таблице.

| Показатель | Вывод |

| Динамика | Наблюдается увеличение НМА в 2018г. по сравнению с 2017г. на 196 млн. рублей, что положительно характеризует компанию, так как это значит, что предприятие вкладывает средства в собственное развитие |

| Структура | Изменение структуры компании вызвано вводом в эксплуатацию собственного разработанного ПО, а также приобретение нового программного обеспечения |

| Р (НМА) | Уменьшение коэффициента рентабельности вызвано снижением чистой прибыли компании, а также увеличением стоимости НМА |

| К (НМА) | Рост показателя вызван общим объемом выручки. Такое увеличение характеризует компанию с положительной стороны. |

Показатели в ПАО «Аэрофлот» неплохие. Компания активно вкладывает средства в увеличение НМА, что впоследствии может принести ей прибыль.

Гудвилл ПАО «Аэрофлот» остается неизменным в течение нескольких отчетных периодов.

Таким же был показатель и в 2016 году. Это свидетельствует о стабильности оценки и деловой репутации предприятия, что также положительно характеризует ПАО «Аэрофлот».

Заключение

Анализ НМА организации позволяет изучить их структуру, динамику, а также эффективность использования. Эти активы создают базу для технологического развития предприятия, поэтому их увеличение является положительным при оценке деятельности компании.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.