Понятие амортизации многим знакомо по бухгалтерскому учету. Даже я, студент химической специальности, должен был в дипломной работе рассчитывать экономическую рентабельность химического производства с учетом амортизации оборудования. В этом случае она означает снижение стоимости производственных аппаратов за счет старения – но как связана амортизация с облигациями?

Амортизация облигации

Очевидно, что ценная бумага не может стареть, так как в ней нет электроники, механических или иных движущихся частей. Значит, амортизация облигации это нечто другое, отличное от термина на производстве. Что именно?

Вспомним, что в стандартном случае облигация предполагает выплату номинальной стоимости в конце срока обращения. Скажем, купили долговую бумагу по номинальной стоимости 1000 рублей, в течение срока действия получали купон 8%. При погашении выпуска получили 1000 рублей обратно. Если покупали с дисконтом, скажем, за 930 рублей, то все равно получили 1000, а значит, и дополнительную прибыль.

Облигация с амортизацией предполагает не разовое, а постепенное гашение своего номинала. В свойствах ценной бумаги этот процесс обозначается как дата начала погашения. Он может быть ежегодный или по иной схеме. Поскольку купон начисляется на номинальную стоимость, то выплаты будут уменьшаться, так как уменьшается номинал облигации.

Для начала простой пример для понимания принципа амортизации. Пусть у нас есть облигация со стандартным номиналом в 1000 рублей и сроком действия 4 года. Купон возьмем 10%, а номинал будет возвращаться равномерными частями, т.е. по одной четверти каждый год. Что получается?

Получается, что к концу первого года инвестор получит 100 рублей по ставке купона плюс 250 р. от номинала облигации. Общая сумма к выплате таким образом получается 350 рублей, но номинал уменьшается до 750 р. Значит, к концу второго года купон будет равен 75 рублям (10% × 750 р.) плюс вторые 250 рублей от номинала облигации. Выплата за второй год уже меньше и равна 250 + 75 = 325 рублей. В конце третьего года купон будет 50 рублей, на четвертый заключительный год 25 р. В итоге

Доходность за 4 года = (100 + 75 + 50 + 25) / 1000 = 25%

Доходность за год = 25% / 4 = 6.25%

Следовательно, вместо исходных 10% получилось лишь 6.25%. Иначе говоря, реальная доходность выпущенной амортизированной облигации меньше купонной за счет постепенных выплат номинала. Налогом при этом будут облагаться только купонные выплаты, а в случае российских облигаций, выпущенных с 2017 года, регулярный доход должен поступать инвестору целиком.

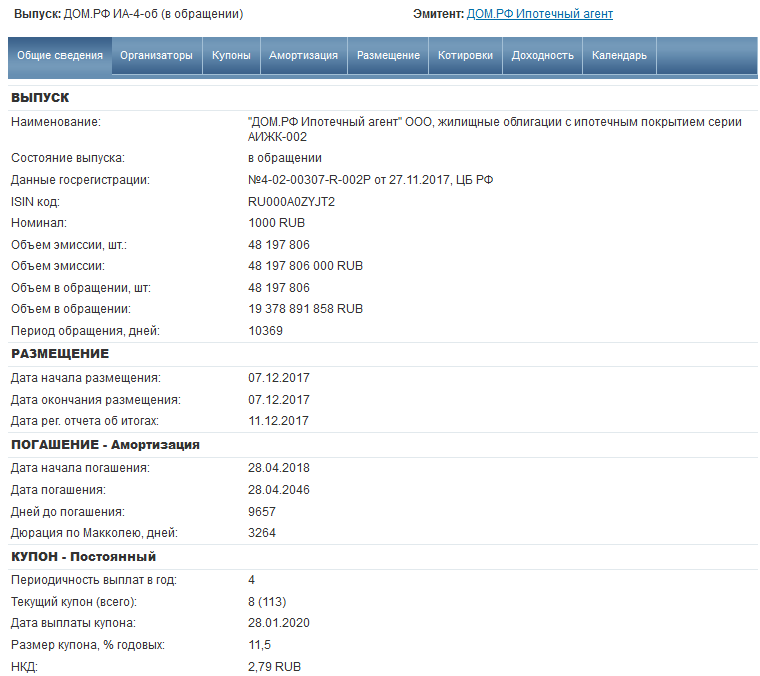

Реальный пример облигации с амортизацией

Рассмотрим теперь выплаты на примере реальной облигации с амортизацией.

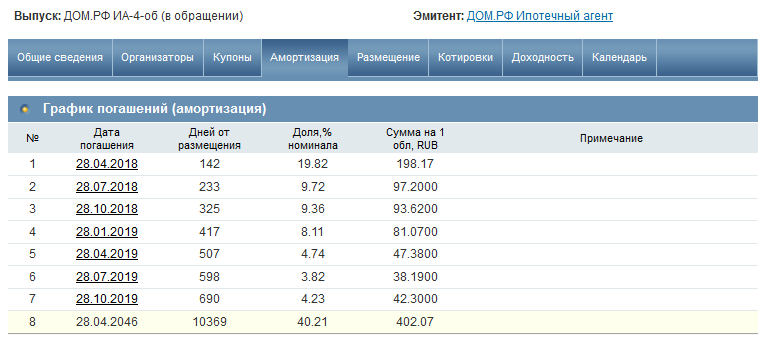

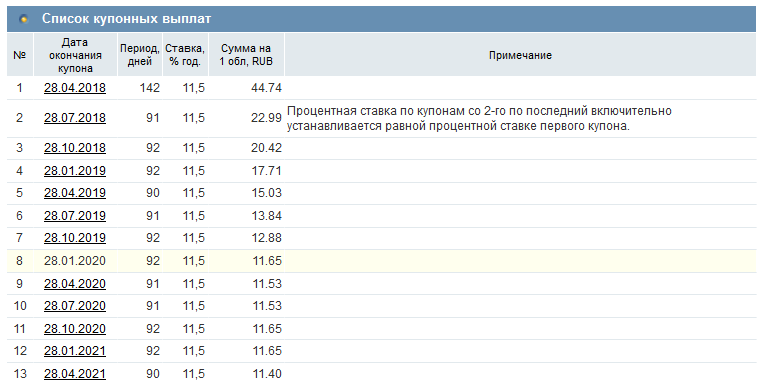

Итак, выше дан пример ипотечной облигации с амортизацией от ООО “ДОМ.РФ. Ипотечный агент”. На вкладке “амортизация” можно увидеть график выплат основной суммы долга:

Тут хорошо видна неравномерность погашения: облигация действует с конца 2017 по апрель 2046 года, однако уже к концу 2019 г. инвестор получает около 60% от номинала облигации. Это значит, что с 2020 года до конца срока начисления купона будут происходить лишь на 40% остаточной стоимости и квартальные выплаты окажутся равны около 11.5 рублей:

Таким образом, купонная доходность с 2020 года будет лишь 11.5 × 4 = 46 рублей или 4.6% годовых относительно начального номинала. На сайте Мосбиржи котировки облигации с амортизацией указываются в процентах от текущего номинала, который можно увидеть там же в параметрах инструмента. Посмотреть котировки и текущий номинал облигации можно, введя в строку поиска сайта Мосбиржи код ценной бумаги, в данном случае RU000A0ZYJT2. Сейчас облигация торгуется с премией около 8% (108.12%) при номинале 402.07 рубля.

Амортизация для инвестора и эмитента

Эмитент, выбирая амортизационный способ выплат, избегает ситуации возврата относительно большой суммы (исходного номинала) в конце срока погашения. Иначе говоря, компании не нужно создавать большую денежную подушку к определенной дате – у большинства фирм денежный поток движется более-менее плавно, а не рывками. В частности, у рассмотренной выше компании это регулярные выплаты по ипотечным кредитам. В этом отношении она оказывается более устойчивой к банкротству, однако инвесторов, незнакомых с принципом амортизации, может ввести в заблуждение высокий купон.

Есть ли тогда выгода для инвесторов в покупке такой облигации? Такие облигации могут подойти, например, пенсионерам, рассчитывающим на постоянный денежный поток. Кроме того, при росте процентной ставки на часть возвращенного номинала можно будет купить новые облигации с более высоким купонным доходом.

Поиск облигаций с амортизацией

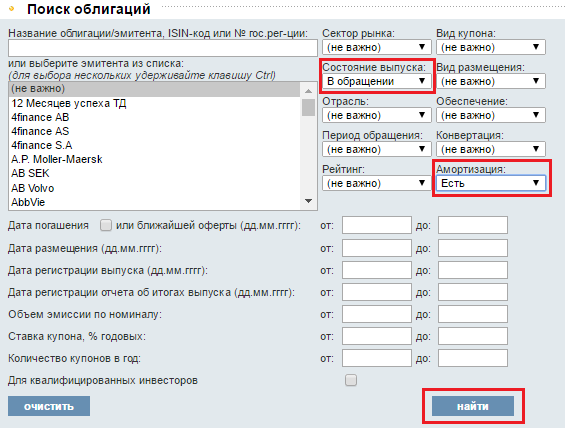

Проще всего найти амортизационные облигации на сайте rusbonds.ru в разделе “Поиск облигаций”. Там нужно выбрать следующие параметры:

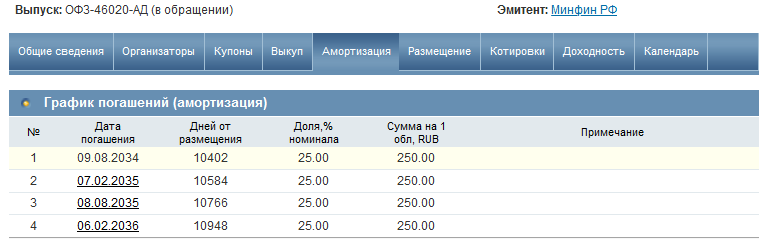

В данный момент имеется несколько десятков корпоративных амортизационных бондов, а также шесть государственных выпусков ОФЗ. Наиболее долгосрочным из них является 30-летний ОФЗ-46020-АД, выпущенный в феврале 2006 года с погашением в феврале 2036. В отличие от предыдущей облигации, в этом случае амортизация сдвинута на конец выпуска четырьмя равными частями:

Таким образом, указанная купонная доходность 6.9% для этой бумаги окажется близка к реальной, поскольку почти все выплаты будут происходить при начальном номинале.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.