Целью создания коммерческого предприятия является извлечение прибыли. Что такое прибыль? Прибыль это положительная разница между всеми доходами, полученными компанией в результате своего функционирования, и затратами, которые несет предприятия при изготовлении и реализации своей продукции. Если разница между доходами и расходами отрицательна, то она называется убытком. Статью о том, чем прибыль отличается от дохода и выручки, читайте здесь.

Виды прибыли и их характеристика

Profit отражает эффективность работы предприятия. При анализе деятельности компании рассматриваются различные виды прибыли:

-

валовая

-

операционная

-

финансовая

-

балансовая

-

чистая

Помимо этого, ее можно классифицировать по различным признакам.

Для анализа может использоваться дополнительная классификация. Например, по временному периоду прибыль может быть:

- прошлых лет

- текущая

- плановая

В зависимости от того, на какие цели направляется полученная прибыль, она делится на капитализированную и потребляемую. В первом случае она направляется на увеличение активов компании. Во втором – на выплаты акционерам дивидендов. Разберемся со всеми видами прибыли на примере компании “Мечел”.

Валовая

Валовая прибыль (ВП) – это разность выручки по основной деятельности и себестоимости продукции. Она отражается в отчете о прибылях и убытках (ОПУ). Рассчитывается по формуле:

ВП=В-С, где

В – выручка

С – себестоимость

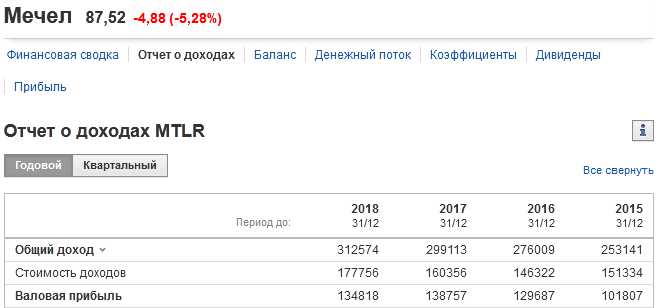

отчетность компании “Мечел” в млн. руб. с ресурса investing.com

ВП не отражает реальные доходы предприятия, так как в нее не включены издержки на сбыт, рекламную компанию, уплату налоговых обязательств и другие. Она отображает только ту часть дохода, которая получена по итогам производственного цикла.

Анализ валовой прибыли больше необходим для внутренних пользователей финансовой информации – руководителей, экономистов и так далее. По этому показателю составляется прогноз затрат и выручки.

Если ВП имеет отрицательный показатель, то он помещается в круглые скобки. Такое бывает крайне редко и свидетельствует о том, что предприятие реализует собственную продукцию по цене ниже себестоимости.

Операционная

Операционная прибыль (ОП) – это валовая прибыль с учетом операционных расходов и доходов. ОП отражается в ОПУ. Она вычисляется по формуле:

ОП=ВП–ОР+ОД, где

ОР – операционные расходы

ОД – операционные доходы

отчетность компании “Мечел” в млн. руб. по МСФО

К ОР относятся административные затраты, траты на рекламу и сбыт, налоги, за исключением налога на прибыль и другие.

К ОД относятся, например, страховые возмещения, штрафы, полученные за неисполнение договорных условий сторонними контрагентами, реализация лома и другие.

Операционная прибыль отражает эффективность работы предприятия по основному виду деятельности. Она показывает, насколько успешно функционирует компания без финансовой и инвестиционной деятельности.

ОП может быть, как положительной, так и отрицательной. Если показатель имеет значение меньше нуля, то в отчете он отражается в круглых скобках. Отрицательная ОП свидетельствует о плохом финансовом положении компании, неэффективности деятельности или неправильном распределении финансовых потоков.

Финансовая

Финансовая прибыль (ФП) – это разница между доходами и расходами от финансовых операций, связанных с внешними источниками финансирования. К таким операциям относятся:

- получение банковского кредита

- эмиссия ценных бумаг

- выплата дивидендов или процентов по кредиту

Финансовая прибыль рассчитывается по формуле:

ФП=ФД–ФР, где

ФД – финансовые доходы

ФР – финансовые расходы

Получение банковского кредита напрямую не формирует прибыль компании, так как полученную сумму придется вернуть, заплатив сверх этого проценты за пользование заемными средствами. Но, например, реструктуризация задолженности перед банком на более выгодных условиях положительно отразится на итоговой финансовой прибыли.

К финансовым доходам относится переоценка стоимости финансовых инструментов, дивиденды и проценты от инвестиций и другие. К финансовым расходам относят проценты по договорам займов, штрафы за несвоевременное погашение кредитов, выплаты по договорам финансовой аренды и прочие затраты.

Показатель отражается в ОПУ и может иметь как положительное, так и отрицательное значение. Отрицательная ФП не является негативным показателем, а лишь отображает выплаты компании по долговым обязательствам.

Балансовая

Балансовая прибыль (БП) возникает от всех видов деятельности компании до момента исчисления налога. Она исчисляется по следующей формуле:

БП=ОП-ФП

БП отражается в отчете о прибылях (убытках). Балансовая прибыль является базой для расчета налога на прибыль: если БП имеет отрицательное значение, то налог не исчисляется и не уплачивается.

Чистая

Чистая прибыль (ЧП) рассчитывается как разница между БП и исчисленным налогом на прибыль:

ЧП=БП-Н, где

Н – налог на прибыль.

ЧП – это та часть доходов от функционирования компании, которая остается в распоряжении собственников предприятия после погашения всех текущих обязательств.

ЧП может быть направлена на следующие цели:

- выплата дивидендов;

- приобретение основных средств или нематериальных активов;

- формирование резервов или фондов предприятия;

- увеличение уставного капитала;

- погашение убытков, полученных за предшествующие периоды

На какие цели будет направлена ЧП, решается на общем собрании акционеров предприятия. Данное решение оформляется в виде протокола.

Нераспределенная

Если после перераспределения ЧП на формирование фондов, выплату дивидендов или иные цели у предприятия еще остались средства, то они являются нераспределенной прибылью. Данный вид прибыли отражается в отчете о финансовом положении в разделе «Собственный капитал».

Нераспределенная прибыль отражается в пассиве, то есть она является источником формирования активов компании и одновременно с этим отражает задолженность предприятия перед акционерами, так как могла быть в полном объеме направлена на выплату дивидендов.

Какую прибыль анализировать инвестору?

При анализе компании на предмет инвестиционной привлекательности инвестор в первую очередь обращает внимание на чистую прибыль. Именно ЧП отражает эффективность деятельности предприятия и верность принимаемых управленческих решений. Если предприятие убыточно, то оно не развивается, не выплачивает дивиденды – и в дальнейшем может обанкротиться.

ЧП анализируется в динамике, то есть показатель отчетного периода сравнивается с предыдущим годом.

У ПАО «Мечел» наблюдается стабильный прирост ЧП за три последних года. Это оценивается как положительная тенденция.

Одновременно с эти необходимо проанализировать, за счет каких именно источников образовалась ЧП. В идеале чистая прибыль должна расти за счет валовой. Это означает, что предприятие наращивает производство и стабильно развивается.

Если чистая прибыль сложилась за счет операционной или финансовой, то такой источник формирования прибыли не стабилен и не внушает доверия. Например, ВП отрицательна, и предприятие, для предотвращения убытков, реализует собственные основные средства. В таком случае по итогам году у компании возникнет ЧП, но она не сможет стабильно повторяться в следующие периоды.

Показатели прибыли ПАО «Мечел» за 2016-2018 гг. рассмотрены в таблице.

| Вид прибыли | 2018 г. | Прирост | 2017 г. | Прирост | 2016 г. |

| ВП | 134 818 | -3 939 | 138 757 | 9 070 | 129 687 |

| ОП | 49 780 | -7 387 | 57 167 | 14 477 | 42 690 |

| ФП | -33 563 | 7 884 | -41 447 | -12 908 | -28 539 |

| БП | 16 217 | 497 | 15 720 | 1 569 | 14 151 |

| ЧП | 13 536 | 966 | 12 570 | 3 312 | 9 258 |

За последние 3 года на ПАО «Мечел» наблюдается стабильный прирост ЧП. В 2017 г. чистая прибыль увеличилась за счет роста ВП и ОП. Несмотря на то, что ФП принесла компании большой убыток (41 447), по итогам периода предприятие получило прибыль.

За 2018 г. у ПАО «Мечел» был спад ВП: по сравнению с 2017 г. на 3 939 млн. руб. Одновременно с этим произошло уменьшение ОП на 7 387 млн. рублей. Но по итогам отчетного периода ЧП увеличилась по сравнению с предыдущим годом. Рост ЧП произошел за счет уменьшения убытков от финансовой деятельности и уменьшения налога на прибыль.

Помимо этого, при анализе ЧП необходимо сравнивать ее с выручкой (вторая графа сверху в отчетности). У успешного предприятия темпы роста ЧП должны превышать темп роста выручки.

В ПАО «Мечел» темп роста ЧП = (13 536/12 570) × 100% = 108%, а темп роста выручки = (312 574/299 113) × 100% = 105%. Это значит, что растет рентабельность продаж.

Выводы

Сходства и различия между различными видами прибыли предприятия представлены в таблице.

| Прибыль |

Критерий сравнения |

|||

| Формула расчета | В каком отчете отражается | Что отображает | Что означает отрицательный результат | |

| Валовая | ВП=В-С | ОПУ | Прибыль, полученную в результате производственного цикла | Реализацию продукции по цене ниже себестоимости |

| Операционная | ОП=ВП-ОР+ОД | ОПУ | Прибыль, полученную от основного вида деятельности, без учета финансовых операций | Неэффективность деятельности предприятия |

| Финансовая | ФП=ФД-ФР | ОПУ | Прибыль, полученную от финансовых операций | Погашение предприятием своих долговых обязательств |

| Балансовая | БП=ОП-ФП | ОПУ | Общую прибыль предприятия до уплаты налогов | Убыточная деятельность |

| Чистая | ЧП=БП-Н | ОПУ | Прибыль, оставшуюся в распоряжении компании после уплаты налогов | Убыточная деятельность |

Положительный результат по чистой прибыли может говорить об эффективной работе предприятия и инвестиционной привлекательности, так как с полученной ЧП акционерам будут выплачены дивиденды, а оставшиеся средства компания может направить на расширение и развитие бизнеса. Тем не менее прошлая тенденция или тем более результат текущего года не может быть надежным критерием для оценки будущих прибылей.

Все виды прибыли тесно взаимосвязаны друг с другом, и анализировать их следует в совокупности по годам. Если рассматривать какой-то отдельный вид, то это не даст объективного представления о финансовом положении предприятия.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.