Кризисы всегда порождают много вопросов о поведении на падающем рынке, особенно среди новичков. Последние нередко начинают инвестировать, соблазненные высокой недавней доходностью – так, по результатам 2019 года индекс Мосбиржи вырос на 28,55%, а индекс РТС – на 44,93%. Все это при очень низкой инфляции около 4% в рублях и 2-3% в долларах.

Однако уже менее, чем через три месяца индекс РТС оказался в просадке около 50%. И такие случаи еще будут не раз. Инвестор не может повлиять на рыночные цены, но стратегия поведения на рынке полностью в его руках. Основная заповедь портфельных инвестиций – я не знаю, что будет происходить на рынке, но я знаю, что делать в любой ситуации. О чем идет речь?

1. Ничего не делать

Простейшая стратегия в кризис, однако для новичка, особенно прошедшего какую-нибудь школу трейдинга, вовсе не очевидная. Волатильность в кризис очень большая, цены биржевых индексов в течение дня прыгают на несколько процентов. Нефть за день может упасть на двузначный показатель. Индикаторы показывают новые уровни заключения сделок, короткие продажи сулят возможность быстрого заработка на общей панике.

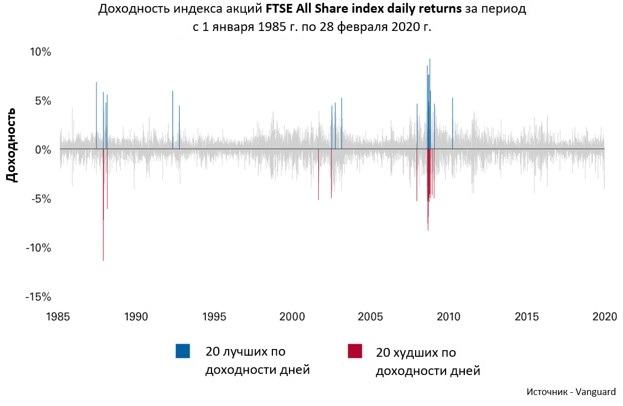

Однако практика показывает, что краткосрочным трейдингом в кризис удается заработать редко и очень немногим. Фактически тем, кому повезет угадать определенные уровни цены. Между тем просто ничего не делать в такой ситуации – далеко не самый худший вариант. Почему? Посмотрим на картинку:

Здесь представлены 20 худших и лучших дней по доходности мирового рынка акций, начиная с 1985 года, т.е. за последние 35 лет. Хорошо видно, что худшие и лучшие дни часто (хотя не всегда) следуют друг за другом. Иначе говоря, после сильного падения как правило наступает сильный отскок с положительной доходностью. Выйдя на панике из рынка, инвестор теряет этот быстрый и весомый доход. Насколько важны лучшие дни на рынке даже для долгосрочного инвестора, я писал здесь.

На рисунке выше показаны результаты инвестиций в американский рынок 10 000 долларов на протяжении 20 лет. Расчеты показывают, что пропустив всего 10 дней с лучшими показателями прибыль инвестора сократится в два раза – с 40 до 20 тысяч долларов. И хотя рассмотренный период захватывает два мощных кризиса – читайте о них здесь и здесь – средняя доходность при постоянном нахождении в рынке получилась более 7% годовых при средней инфляции 2-3% в год.

Тем не менее выход рынка из глубокой просадки может занять несколько лет – так, индекс Московской биржи обновил свои максимумы 2008 г. только в 2016 году, а индекс РТС не достиг максимума того года по сей день (начало 2020 г.).

? Другие примеры долгосрочной пассивной стратегии можно найти тут.

2. Сделать ребалансировку портфеля

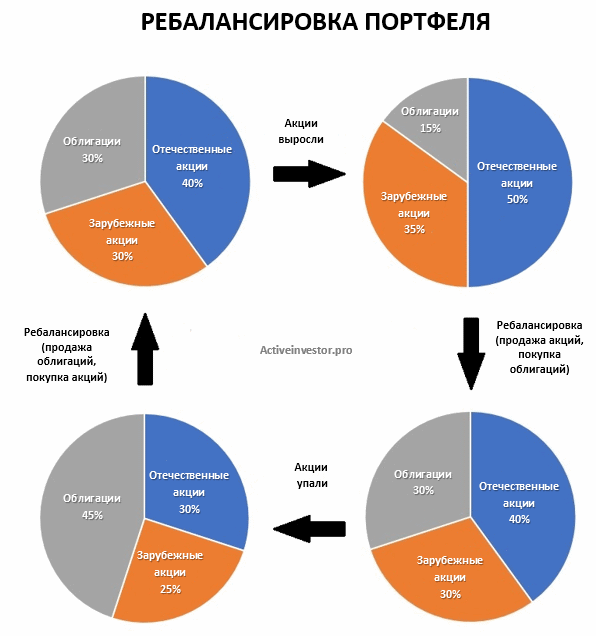

Вторая стратегия в кризис это ребалансировка. Для примера выше представлен простой портфель, состоящий из:

- облигаций (30%)

- российских акций (40%)

- зарубежных акций (30%)

Что происходит при росте рынка? Акции растут, их доля увеличивается – а облигаций, соответственно, уменьшается. Это видно в верхней части рисунка. В нижней части ситуация обратная – в кризис акции падают и доля облигаций становится больше первоначальной. Задача ребалансировки заключается в том, чтобы восстановить первоначальное соотношение активов в портфеле. Как это сделать? Есть два способа.

1. Продажа консервативных активов

Итак, доля облигаций на левом нижнем рисунке увеличилась на 15% (45% против исходных 30%). Следовательно, нужно продать 15% облигаций и купить на них российские и зарубежные акции, восстановив соотношение.

Кстати – рост доли облигаций не означает, что в кризис они окажутся в плюсе. Доля будет расти и в том случае, если падение облигаций просто будет менее сильным, чем у акций. Пример. В исходном портфеле на 10 000$ акции падают на 30%, а облигации только на 10%. Тогда новая стоимость облигаций составит 2700$, российских акций 2800$, зарубежных акций 2100$. Новое соотношение долей становится примерно такое:

- облигации (35%)

- российские акции (37%)

- зарубежные акции (28%)

Итого, все активы упали, но доля облигаций выросла на 5% за счет более сильного убытка по акциям. Сумма портфеля у нас стала 7600, значит доля облигаций в 30% от этой величины равна 2280$. Следовательно нужно продать облигаций на 2700 – 2280 = 420 долларов, купив на эту сумму акции. В чем плюс для инвестора? Продажа убыточного актива не влечет за собой уплаты налога на прибыль.

2. Использование наличных средств

Хороший альтернативный вариант ребалансировки, однако он чаще применяется на начальных этапах инвестиций, когда сумма свободной наличности сопоставима с инвестициями в рынок. В данном случае мы можем внести 2400$, восстановив первоначальную сумму инвестиций в 10 тысяч долларов – для чего, однако, потребуется почти четверть от средств на рынке до кризиса. На 300$ мы купим облигаций, на 1200$ российских акций и на остаток 900$ зарубежные акции.

Замечания. На практике есть статический и динамический метод ребалансировки. Первый предполагает восстановление долей портфеля в заранее определенную дату вне зависимости от ситуации на рынке. Скажем, 31 декабря раз в год. Динамическая ребалансировка связана с активным слежением за портфелем и восстановлением баланса при выбранном отклонении долей – например, на 10% от исходной доли. Точного алгоритма тут нет – на разных отрезках рынка результаты будут отличаться.

Кроме того, поскольку заранее неизвестно, на какую величину упадет рынок, то можно применять тактику усреднения, закупаясь на просадках. Можно выбрать уровни – 20, 30, 40% от последнего максимума, внося определенные суммы средств. Чем больше просадка, тем выше последующий профит при наличии времени.

3. Генерация убытка

Последняя кризисная стратегия не всегда актуальна для портфельного инвестора, однако упомянуть о ней стоит. Подходит она в случае, если на счете есть весомая зафиксированная прибыль, полученная в текущем отчетном году. Например, вы недавно делали ребалансировку, продав сильно выросшие акции и восстановив баланс.

В этом случае можно использовать падение рынка для фиксации убытка, примерно равного размеру прибыли. Что это дает? Возможность не платить 13% налога на прибыль. Российский брокер удерживает его самостоятельно, в случае иностранного брокера нужно подавать налоговую декларацию и считать налог самому.

Продав бумаги с нужным убытком, нужно сразу купить их обратно, чтобы восстановить ситуацию. Таким образом, вы потеряли только на брокерских комиссиях, продав и выкупив один и тот же актив. Если бумаги ликвидны, то спредом можно пренебречь. И кризис именно та ситуация, чтобы перекрыть заметную прибыль (с которой и налог будет больше в абсолютных числах).

Нюанс. Акции и паи инвестиционных фондов часто покупаются в разное время по разной цене. Пусть первая покупка 100 акций была у нас по цене 40$. Через месяц мы купили еще 100 акций по 60 долларов, в третий и четвертый месяц по 100$. У нас получилось 400 акций по средней цене 75$, которая и отображается в терминале. Пусть текущая цена акций 65$ и у нас общий убыток. Но при частичной продаже паев они будут ликвидироваться в порядке приобретения – а значит, продав только 200 акций, мы получим прибыль от цены в 40 и 60$.

Генерация убытка не означает полностью “присвоить” 13% прибыли. Но это отсрочка, т.е. способ оставить деньги в работе, чтобы получить на них сложный процент. Отсрочив уплату налога на годы, выигрыш может получиться очень солидным. Начать заниматься такими операциями стоит не позднее середины декабря, учитывая режим Т+2 и рождественские праздники.

Бонус: дивиденды

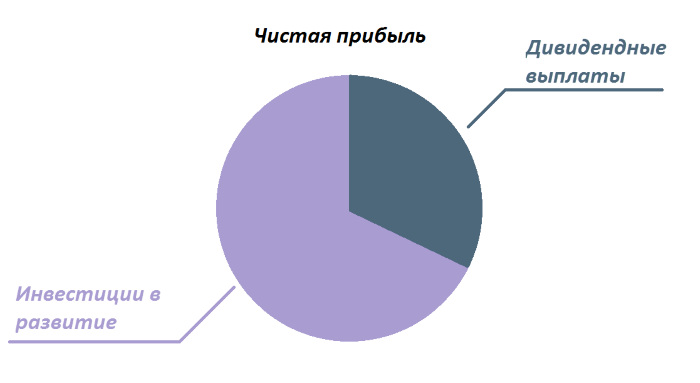

Что такое дивиденды? Часть прибыли, заработанной компанией и распределенной в пользу инвесторов. Как она считается в процентах? Выплата делится на рыночную цену акции.

Но из чего состоит цена акции? Она складывается из бизнеса, который ведет компания, и оценки этого бизнеса инвесторами (спрос и предложение на бирже). Например, на рынке США цена акции за последние десятилетия в среднем оценивалась в 16-19 годовых прибылей компании.

Что происходит в кризис? Наступает паника и оценка перестает быть рациональной. Рыночная цена компании может упасть ниже ее балансовой стоимости. Однако бизнес продолжает работать и приносить прибыль – следствием является то, что дивиденды относительно низкой цены акции растут.

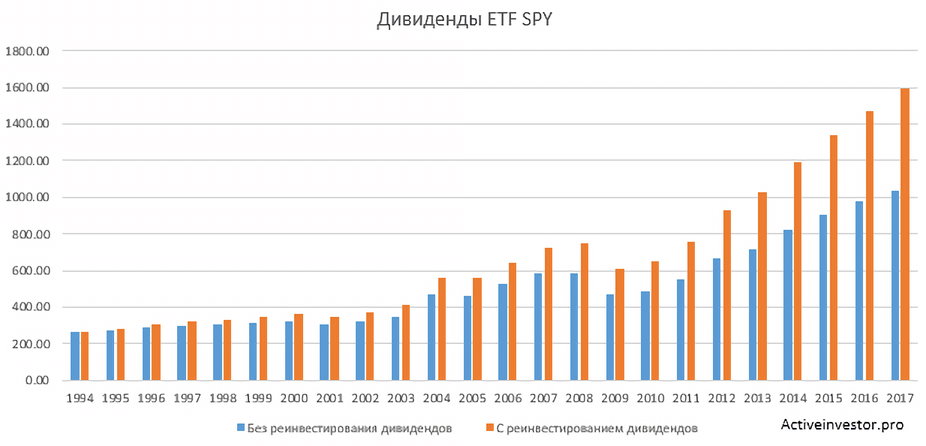

Выше показан пример выплат дивидендов биржевым фондом SPY, отслеживающим американский рынок акций. В начале 1994 года в фонд было инвестировано 10 тысяч долларов. За 2001-2002 г. рынок США спустился на уровни 50% от максимума 2000 года – однако как видно на рисунке, на размере дивидендов это практически не сказалось: они по-прежнему были около 250$ в год. Другими словами, относительно текущей цены акций тех лет дивиденд вырос вдвое.

Кризис 2008 года сильнее затронул экономику компаний – однако если рынок США вновь упал на 50%, то дивиденды уменьшились лишь на 20-25%, восстановившись в 2011 году. Поэтому инвестор, планирующий жить на дивиденды, меньше зависит от колебаний рынка и сильных кризисов в частности. Покупка акций на низких уровнях к тому же фиксирует высокий процент дивиденда. В начале 1930-х многие компании, пытаясь остановить падение своих акций, платили инвесторам десятки процентов годовых.

Итоги

Не паникуйте при наступлении кризиса. Мало того, что периодические обвалы неизбежны, кризис это возможность побывать на распродаже, закупившись по дешевым ценам. Если вы не можете внести наличные или провести ребалансировку, то и простое бездействие статистически будет полезнее трейдинга и активных попыток по получению быстрой прибыли на падающем рынке.

Выглядит слишком просто? При наличии в запасе времени обычно так оно и есть. Но кризисы могут затягиваться – из недавних примеров наиболее характерен японский рынок, уже 30 лет не обновлявший свои максимумы. Выводов два: формировать диверсифицированный портфель из различных инструментов и не иметь много акций ко времени планируемого выхода из рынка.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.