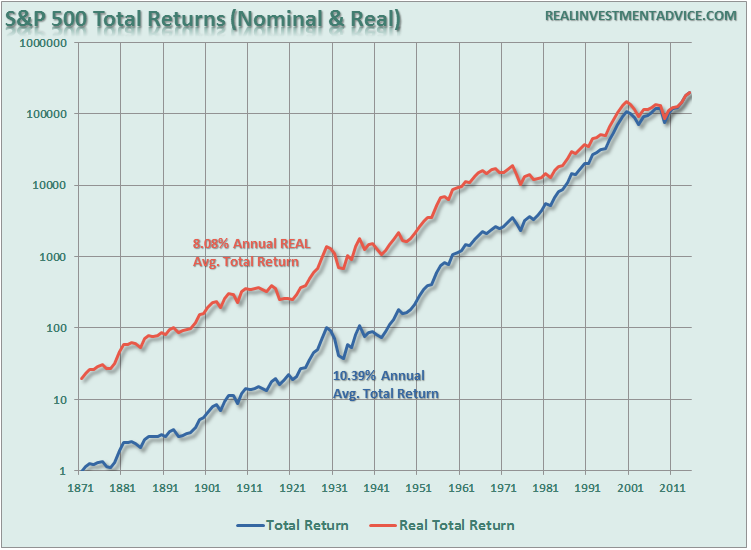

Стратегия “купил и держи” – самая простая и вместе с тем эффективная инвестиционная стратегия, по сути полностью противоположенная трейдингу. Хотя в стратегии не уточняется, что именно нужно купить и держать, речь тут идет о ценных бумагах, а еще точнее – об акциях компаний. Базовые основы инвестиций говорят о том, что рынки акций всех стран растут с течением времени, причем этот рост обыгрывает инфляцию. Посмотрим на рынок США с 1871 года, когда появляется более-менее достоверная статистика:

Здесь изображен индекс акций крупнейших 500 американских компаний, подробнее о нем здесь. Чем больше компания – тем больше ее доля в индексе. Total Return обозначает полную доходность, т.е. с учетом реинвестированных в индекс дивидендов. REAL обозначает реальную доходность, т.е. за вычетом средней инфляции на всем рассматриваемом промежутке.

Как видим, чистая доходность индекса за 140 лет составила 10.39% годовых. Для сравнения – депозит в американских банках или купонные выплаты по государственным облигациям США составляют сегодня не более 2-3% в год.

Один доллар, вложенный в такой гипотетический индекс (в реальности он начал рассчитываться лишь в середине 20 века) в 1871 году, превратился бы к началу 21 века в 100 тысяч долларов.

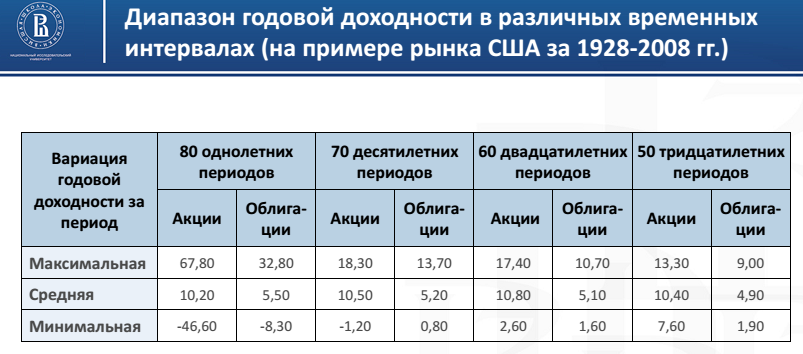

При этом инфляция, которая стала постоянной лишь с конца 1930-х, не сильно повлияла на результат: с ее учетом реальная доходность оказалось бы около 8% годовых. А вот такой разброс результатов был на более коротких отрезках:

Что отсюда следует? В течение 10 лет инвестиций в американский рынок при наихудшем исходе можно остаться в маленьком минусе, хотя лучший результат даст целых 18% в год. Двадцатилетний период обеспечит положительный доход не ниже современной инфляции, причем максимальные цифры почти те же, что и ранее. Наконец, инвестируя 30 лет, мы получим доход примерно от 8 до 13% в год – интервал заметно сужается вокруг 10% годовых. В этом и смысл покупать весь рынок на долгий срок.

Buy and hold: отдельные акции или индекс?

Итого, средняя доходность рыночного индекса, если удастся ее достигнуть, обеспечит отличный рост капитала в долларах. Как можно вложиться в индекс американских или иных акций, показывающих схожие результаты? Есть два основных способа. Можно либо самостоятельно купить все (или самые крупные) акции из состава индекса, либо приобрести паи инвестиционного фонда, который отслеживает индекс. Актуальные крупнейшие акции США:

-

Wells Fargo

-

Microsoft

-

Apple

-

Amazon

-

Alphabet

-

Facebook

-

Berkshire Hathaway

-

Visa

Второй способ несравненно удобнее: паи в среднем стоят от десятков до сотен долларов (тогда как стоимость акций некоторых компаний из перечня выше превышает 1000$), а за отслеживание индекса, который пересматривается раз в квартал комитетом биржи, взимается символическая комиссия около 0.1% в год. При этом способе мы хотим максимально близко повторить результаты рыночной кривой. Пример такого фонда: биржевой фонд SPY.

А если хочется заработать больше? Тогда мы можем выбрать другие акции, которые по нашему мнению должны превзойти индекс на нашем горизонте инвестирования, что также находится в рамках стратегии buy and hold. Срок инвестиций тут в среднем от нескольких лет и выше. Для оценки текущей стоимости акций можно использовать различные коэффициенты, например:

- коэффициент P/E

- коэффициент P/B

- коэффициент P/S

и другие. Согласно им можно увидеть недооцененную акцию с перспективами лучшего роста, однако коэффициенты ничего не говорят о времени, когда недооцененная акция сможет наверстать доход. В результате обыграть рынок самостоятельным подбором акций очень трудная и нетривиальная задача.

Главный адепт стратегии

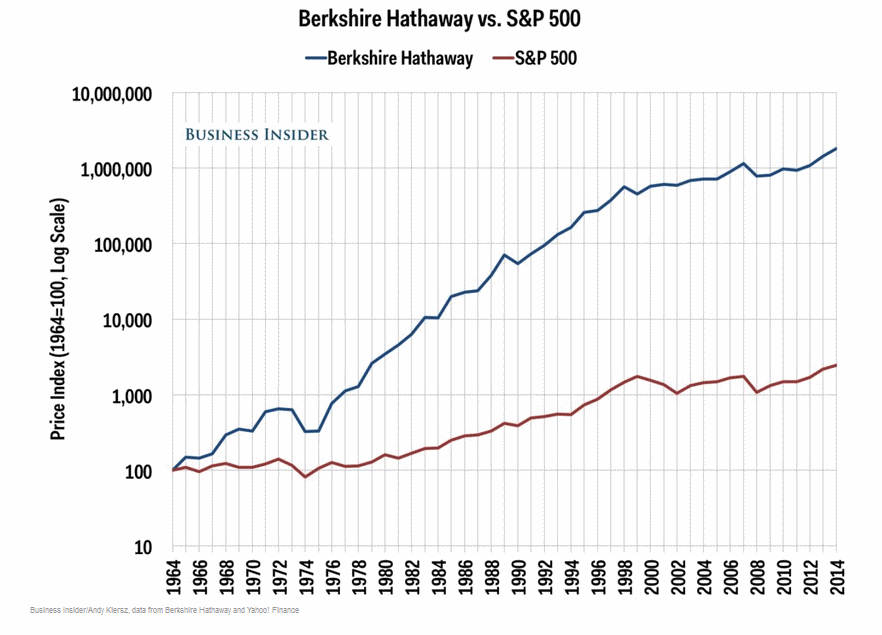

Уоррен Баффет, руководитель инвестиционного фонда Berkshire Hathaway, является самым известным сторонником стратегии «купи и держи» путем самостоятельного отбора перспективных акций. С его точки зрения, при покупке акций на длительный срок он инвестирует в перспективную компанию и бизнес, что обязательно должно принести неплохие дивиденды в будущем.

В 1962 году Баффет стал скупать акции компании Berkshire Hathaway по 8$ за штуку. В середине 60-х он становится держателем ее контрольного пакета и за период 1965-2018 доходность одноименного фонда составила около 20.5% годовых, в два раза обойдя рынок США. Подробную статью о деятельности Баффета я писал здесь.

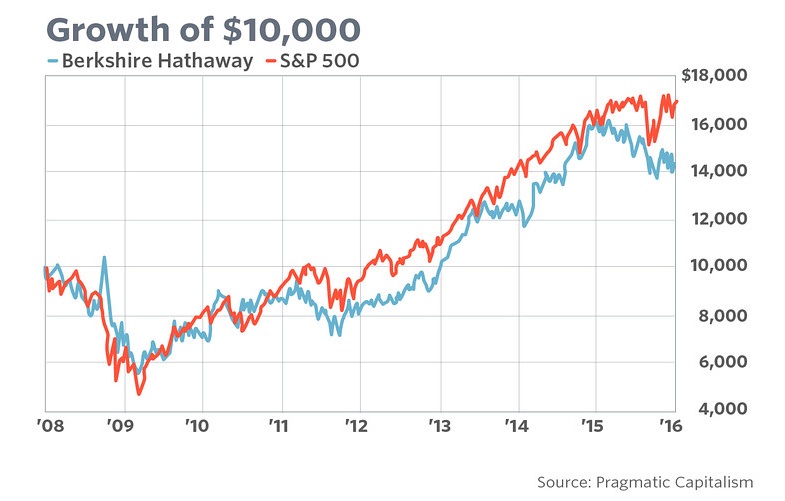

Однако основные успехи Баффета пришлись на раннюю стадию деятельности фонда. Затем он, конечно, не стал хуже как инвестор, однако рынки сделались более эффективными и сложными для “сверх” заработка даже для него. В результате уже более 10 лет фонд Баффета не обыгрывает рынок, сокращая свое общее превосходство над ним. Баффету уже 90 лет, так что едва ли эта тенденция изменится.

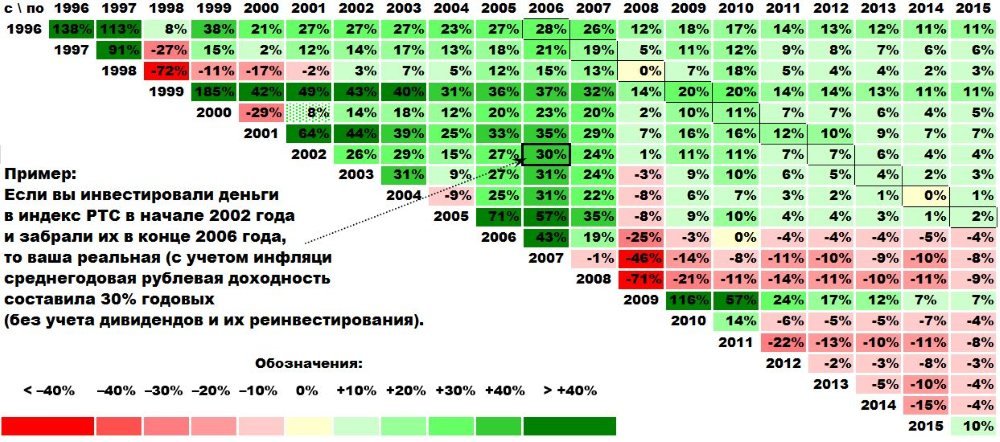

Но одновременно с этим покупка всего рынка на длительный срок практически гарантирует прибыль. Возьмем российский рынок на сроке двадцати лет в долларах:

Как видно, начиная с 2005 года и раньше, покупка и удержание индекса РТС до конца 2015 года принесли бы инвестору только положительную реальную доходность вплоть до 11% годовых без учета дивидендов. Таким образом, российский рынок принес инвестору даже больше дохода, чем рынок США, однако сопровождался он большими рисками (более глубокими просадками).

Плюсы и минусы стратегии “купил и держи”

При использовании buy and hold, при всей кажущейся простоте, можно выделить как положительные, так и отрицательные моменты.

Плюсы стратегии “купи и держи”:

- Незначительные затраты времени – но лишь в том случае, если вы покупаете индексный фонд, т.е. рынок целиком. При подборе отдельных акций затраты на этот процесс и слежение отнимают гораздо больше.

- Снижение торговых издержек – уменьшение расходов за услуги брокеров. Чем меньше проводимых операций, тем меньше у инвестора комиссионных выплат.

- Минимизация налоговой нагрузки – отсутствие фиксации прибыли при долгосрочных покупках освобождает инвестора от уплаты подоходного налога в 13 %. Такое же правило действует при непрерывном удержании российских активов не менее трех лет или может быть реализовано при наличии ИИС.

- Получение дивидендов – ежегодно, по результатам финансовой деятельности, часть прибыли распределяется между акционерами предприятия. Новички рынка могут не платить дивиденды, однако серьезные зрелые компании, подходящие для “купи и держи”, дивиденды обычно платят. На бурно растущем рынке они могут быть мало заметны, зато в кризис приносят львиную долю дохода инвестору.

- Чем дольше, чем надежней – рынок акций развивается в цикличном режиме, рост сменяется коррекцией или кризисом. Но, как показывает история, рыночные котировки постоянно обновляют исторические максимумы цен. Поэтому данная стратегия это игра с положительным матожиданием: чем длиннее период, тем меньше возможный разброс доходности.

Минусы стратегии B&H:

- Длительный срок инвестиций – долгосрочные вложения требуют терпения. По словам Баффета, покупать стоит такую акцию, чтобы не волноваться о ее бизнесе, даже если фондовую биржу закроют на 10 лет. По другой его цитате если вы не готовы к просадке в половину капитала, то вам нечего делать на фондовом рынке.

- Сложность активных инвестиций – в поисках перспективных акций необходимо проводить тщательный анализ каждой компании. Итогом финансового мониторинга должно быть мнение о текущем состоянии эмитента, оценка его активов и пассивов, потенциала развития и пр. Практика показывает, что затраты времени на анализ и слежение за отчетностью компаний вряд ли окупятся будущей доходностью сверх рынка.

- Использование своих средств – покупка акций при “купил и держи” должна осуществляться на собственные деньги. Использование заёмных средств брокера в длительном периоде содержит риски маржин колла (потери значительной части средств). Это происходит потому, что в момент сильного падения отдельных акций или паев инвестиционных фондов средств от их продажи может не хватить для покрытия суммы, взятой в залог у брокера.

- Банкротство компаний – на протяжении всего инвестиционного периода существует опасность дефолта акционерного общества. Голубые фишки первого эшелона меньше подвержены рискам банкротства, чем второго и третьего, однако порой “валятся” и крупные структуры. Яркие примеры были в кризис 2008 года.

- Устойчивость к перепадам рынка – субъективный фактор для каждого инвестора. В торговой системе «купил и держи» при отрицательных колебаниях (спаде или стагнации) не предполагается фиксации убытков. Как показывает история рынка ценных бумаг, за продолжительный период удерживания акции и даже целые рынки могут падать в цене в несколько раз и восстанавливаться многие годы. Основное правило: не поддаваться биржевой панике, однако не каждый способен спокойно выдержать резкие колебания своего баланса.

Синоним портфельных инвестиций?

У “купил и держи” много общего с портфельным инвестированием – в первую очередь то, что последнее также подразумевает долгосрочный процесс с минимумом операций.

Тем не менее есть очень важное отличие: говоря про buy and hold, почти всегда имеют в виду только акции или фонды акций. Портфельное (пассивное) инвестирование – это комбинация нескольких разных классов активов, т.е. акций, облигаций, недвижимости, драгоценных металлов. Здесь все активы рассматривается во взаимосвязи друг с другом, когда просадка одного может компенсироваться ростом другого. Тогда как купил и держи чаще всего подразумевает просто набор акций, снижающий общий риск внутри лишь одного класса бумаг.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.