Что такое хеджирование простыми словами?

Термин пришел из английского языка и означает “ограждение, защита”. Если говорить про хеджирование простыми словами, то это подстраховка на случай изменения рыночной ситуации в худшую сторону. Стоит ясно понимать, что хеджирование это не стратегия для заработка, а лишь способ избежать возможного убытка. Хеджирование рисков можно описать на следующем наглядном примере.

Допустим, энергетическая компания продает определенное количество сырой нефти. Нефть загружается в цистерны и через какое-то время транспортируется покупателю. Соответственно, при оплате возникает два варианта: компания может получить рыночную стоимость нефти в момент заливки в цистерны или новую цену в будущем, когда продукт будет физически доставлен. Например через три недели.

В первом варианте все понятно, а вот во втором случае возникает развилка. Предположим, текущая цена нефти до транспортировки равна 110 долларов за баррель. Соответственно, если цена нефти после транспортировки станет, скажем, 115 долларов, компания относительно текущих условий окажется в прибыли, получив по 5 лишних долларов за каждый баррель. И наоборот: при более низкой будущей цене выиграет покупатель. Например, заплатив 105 долларов.

Но какой будет цена нефти через три недели, никто не знает. Поэтому нефтяная компания принимает решение не рисковать и хочет получить в будущем не ниже текущей рыночной цены – т.е. подстраховаться от возможного падения. Что делает компания? Она осуществляет хеджирование рисков.

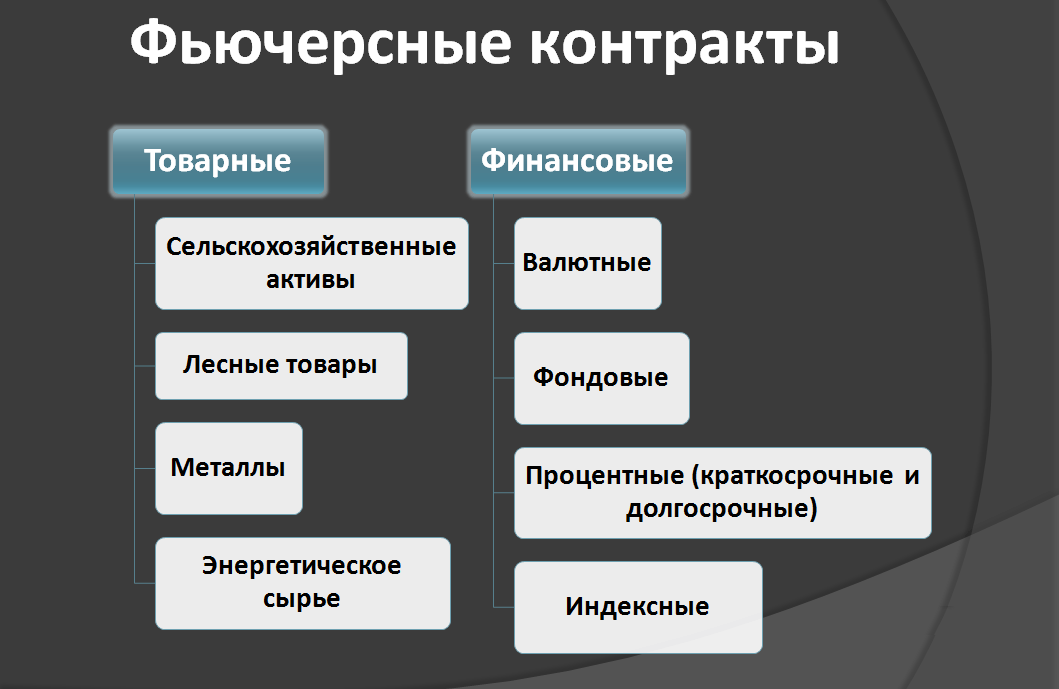

На практике хеджирование как правило проводится на срочном рынке при помощи фьючерсов. Подробную статью о них читайте здесь, а кратко можно сказать, что фьючерсы позволяют отслеживать цену различных активов (нефти, металлов, акций). Главным свойством фьючерсов в данной ситуации является то, что с их помощью можно получать прибыль от падения цены актива. Для этого фьючерс продается.

Итак, что делает поставщик нефти? Он продает нефтяной фьючерс на ту сумму, которая стоит нефть в момент заливки в танкеры, т.е. проводит хеджирующую сделку. Теперь при любой будущей ситуации компания получит сумму не ниже текущей цены. Если цена на нефть упадет, то компания получит прибыль от фьючерса (см. схему выше). Если же цена вырастет, то убыток фьючерса перекроет рост свыше 110$. А значит, нефть будет продана по цене 110 долларов за баррель при любом исходе.

А что с точки зрения покупателя нефти? Ему выгодна более низкая будущая цена, а следовательно, страховаться он должен от ее роста. Т.е. для хеджирования сделки он должен купить фьючерс на нефть. Если цена нефти действительно вырастет, то покупатель заплатит нефтяной компании больше – но разницу он возьмет в виде прибыли от фьючерса. Если же цена нефти упадет, то фьючерс даст убыток, но и покупатель заплатит поставщику меньшую сумму.

Где еще популярны подобные контракты? Например, в сельском хозяйстве, когда поставщик зерна не знает будущей цены и хочет получить определенную сумму независимо от грядущих погодных или иных условий. Если он этого не сделает, то высокий урожай скорее всего собьет стомость его продукции, тогда как засуха или наводнение вызовут дефицит и поднимут цену.

Механизм хеджирования

Итак, механизм хеджирования включает в себя две разнонаправленные сделки на один и тот же актив.

В примере выше это сделки на двух разных рынках: реальная нефть покупается на спотовом рынке, фьючерсные контракты заключаются на срочном. Но активы можно купить и в нематериальном виде – например, акции на фондовом рынке.

Рассмотрим другой пример. Инвестор купил акции Газпрома, однако боится их временного падения: возможно, из-за событий в компании или же в ожидании глобального кризиса. У него есть два пути: продать акции сейчас и позднее купить их снова, пересидев неблагоприятный период. Однако будущее неизвестно. Поэтому, как и ранее, инвестор может продать фьючерс на акции Газпрома, оставаясь их владельцем. Начиная с этого момента результат по акциям уравновешивается фьючерсом: растут акции – падает фьючерс и наоборот. Итог нулевой.

Чем этот вариант отличается от продажи акций? Тем, что инвестор может не опасаться убытков по акциям, сохраняя свое влияние на компанию – например, если является владельцем большого пакета бумаг. Кроме того, есть возможность осуществить не полное, а частичное хеджирование, продав фьючерс на меньший объем акций, чем купленный на фондовом рынке. Примеры в цифрах будут ниже. В этом случае убыток при падении акций будет возникать, но в меньшей степени, чем без хеджирования фьючерсом.

Для того, чтобы завершить хеджирование фьючерсом, он закрывается так называемой обратной сделкой. Т.е. если использовался стандартный фьючерс на продажу (короткий хедж), то для выхода из хеджирующей сделки покупается фьючерс того же объема. Позиции уравновешиваются, фьючерсы закрываются.

Возникает вопрос, кто является второй стороной при хеджировании фьючерсами. Это может быть спекулянт или инвестор, убежденный, что цена будет двигаться в противоположную сторону. Фьючерсы на основные активы – золото, нефть, крупные акции, валюту – весьма ликвидны, т.е. обладают большим спросом и предложением на рынке.

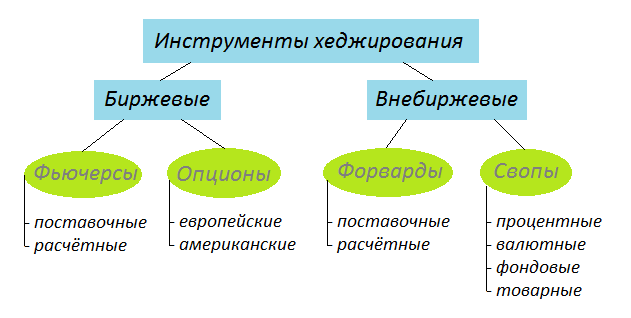

Инструменты хеджирования

Всего насчитывается четыре инструмента хеджирования:

- опцион – возможность заключения сделки на оговоренных условиях

- фьючерс – обязательство по покупке или продаже, от которого нельзя отказаться

- форварды – контакты, похожие на фьючерс, однако с индивидуальными договоренностями

- свопы – договоренности между сторонами при частом посредничестве банка

Первые два инструмента доступны на биржах, которая контролирует, достаточно ли обеспечения у игроков рынка для поддержания позиций. Опционы сложнее в понимании и использовании, чем фьючерсы, статью о них смотрите здесь. Для проведения сделок с ними требуется внесение опционной премии, которой рискует покупатель опциона и которая одновременно является максимальной прибылью для продавца.

Пример. Инвестор становится собственником акций и ожидает их дальнейший рост. Но для исключения риска покупает опцион, по которому сможет продать бумаги по сегодняшней цене через 3 месяца. Если первоначальные ожидания оказались верны и по истечении этого времени актив торгуется дороже, инвестор не пользуется своим правом реализовать акции.

Форварды и различные виды свопов это внебиржевые инструменты, которые также играют заметную роль в хеджирующих сделках. В случае процентных свопов одна сторона как правило предлагает фиксированную, а вторая плавающую ставку. Недостатками такого решения являются повышенные риски отказа контрагента от своих обязательств и невозможность продать инструмент хеджирования другому игроку. Очень часто хеджирование сделок используют крупные игроки со значительным капиталом, а именно хеджевые фонды.

-

Хедж-фонды

Хедж-фонды появились в начале 1950-х годов и позволяли зарабатывать на открытии коротких позиций. Схема строится таким образом: участник рынка хочет заработать на падении актива. Он берет у брокера в долг 1 000 акций по цене 500$ каждая, а значит, располагает кредитной суммой в 500 тысяч долларов и долгом в 1 000 ценных бумаг. Акции превращаются в деньги.

Допустим, прогноз оправдывается и цена идет вниз. Через какое-то время акция стоит 400 долларов за штуку. На кредитные деньги акции покупаются по этой цене и возвращаются брокеру. Разница в 100 тысяч долларов – прибыль игрока, поставившего на падение.

Но если акции продолжат расти, то все не так радужно. Скажем, на счету игрока есть свои 100 тысяч долларов. Если акции растут и доходят до 600 долларов, то брокер просто автоматически закрывает позиции, выкупая ценные бумаги по этой цене и возвращая себе 1 000 штук. Игрок проиграл – ставка на падение не сыграла, выиграл классический инвестор.

Классические хедж-фонды используют различные стратегии, многие из которых представляют сочетание коротких и длинных позиций. Это не обязательно сделки на одни и те же активы, а часто на похожие – скажем, длинные позиции на голубые фишки и короткая на биржевой индекс. Или короткая позиция на фундаментально переоцененные акции и длинная на недооцененные. Похожи на хеджирование арбитражные стратегии, которые, однако, ставят целью получение дохода.

Результаты хедж-фондов могут быть неплохими в периоды кризисов, но в среднем они не обгоняют биржевые индексы, хотя берут около 2% комиссии за управление и 20% с прибыли, если она возникла. Что подтверждает суть хеджирования – это инструмент страхования рисков, а не извлечения прибыли.

Виды хеджирования

Хеджирование рисков, как отмечалось выше, возможно при торговле практически любыми активами. В качестве примера можно привести:

-

ценные бумаги

-

металлы

-

сырье

-

потребительские товары

-

денежные средства

При этом принято несколько классификаций хеджирующих контрактов. Их делят по таким признакам, как:

- Тип контрагента. Можно страховать риск продавца, связанный с падением цены, и риск покупателя, возникающий с ее ростом. Подробный пример с нефтью был приведен выше.

- Объем защиты. При таком виде хеджирования учитывают, покрывает ли сделка всю стоимость страхуемой позиции или только ее часть. Второй вариант используется, чтобы снизить издержки, если есть основания полагать, что риски невысоки.

- Момент заключения. Классическая версия – одновременное участие в двух сделках, например покупка акций и опциона на их продажу. Предвосхищающая схема – соглашение на срочном рынке заключается до непосредственного приобретения страхуемого актива.

- По распределению потенциальных убытков и прибыли. Они могут полностью ложиться на одного из участников или частично на обоих контрагентов. Второй вариант обычно используется при заключении форвардных соглашений между постоянными партнерами.

- По типу актива. При применении чистой стратегии хеджирования компенсирующая сделка проводится на том же объекте, что и базовая. При перекрестной – на аналогичном по смыслу активе. Например, приобретается фьючерс на индекс, а не на акции, падения цены которых опасается инвестор. Также возможно сочетание длинной позиции в активах золотодобывающих компаний и фьючерсов на этот металл.

Хеджирование валютных рисков

Валютное хеджирование на рынке форекс в целом аналогично примерам выше, но имеет свои особенности. Как было показано, обычно основная и хеджирующая сделка происходят на разных рынках, например на фондовом и на срочном. При хеджировании валютных рисков есть вариант сделать все внутри одного рынка.

Реализовать страховку можно с помощью метода хеджирования рисков, называемого замок. Его суть сводится к тому, что игрок открывает две позиции с одной парой, скажем EUR/USD, в противоположных направлениях: убыток первой сделки компенсируется за счет прибыли от второй. Когда характер изменения цены станет по мнению трейдера очевидным, одна из сделок закрывается.

Для того, чтобы хеджировать валюту таким способом, требуется:

- Выбрать брокера, который разрешает использовать стратегию замков. Или открыть счет у двух разных брокеров

- Следует учитывать, что при открытии двух сделок в разных направлениях деньги будут заморожены в двойном объеме

В чем недостаток метода? На обычных валютных счетах есть так называемый валютный своп. Если по-простому, то работая с валютными парами, мы берем одну валюту в кредит, помещая другую на депозитный счет. В зависимости от направления сделки, валютный своп может быть положительным или отрицательным, внося вклад в результат трейдера. Однако отрицательный своп практически всегда дает больший убыток, чем прибыль по положительному свопу. А значит, при разнонаправленных сделках итог будет отрицательным и медленно убивать депозит.

Данный прием любят новички-трейдеры, однако ни к чему хорошему он как правило не приводит. Впрочем, некоторые брокеры имеют безсвоповые счета, что позволяет “сидеть в замке” очень долгое время. Есть целые стратегии, которые ставят главной целью прибыль не от изменения котировок валют, а от валютного свопа. Наиболее известной является керри трейд.

Хедж-фонды, которые обычно имеют валютные позиции, нередко решают проблему с хеджированием валют проще: у них просто есть активы в разных валютах – долларах, евро, фунтах. При необходимости застраховаться от ненужного изменения по определенной валюте можно использовать хеджирующую сделку с валютным фьючерсом. Например, открыли на валютном рынке длинную позицию по EUR/USD и одновременно продали валютный фьючерс по этой же паре на срочном рынке.

Замечание: валютные риски хеджирует большинство импортеров и экспортеров. Практически все хедж-фонды также хеджируют свои валютные риски, но почти никто не делает основной стратегией заработок на изменении курсов валют.

Хеджирование процентного риска

К защите от изменения процентных ставок стремятся банки и компании, заинтересованные в привлечении заемных средств. Для этого они могут применять:

- Процентный своп. Одна сторона обязуется в установленные даты перечислять другой фиксированную сумму. Вторая сторона будет производить выплаты, размер которых зависит от плавающей ставки, например LIBOR

- Опцион на ставку, регламентирующий верхнюю или нижнюю границы. Одна сторона выплачивает опционную премию, другая перечисляет сумму, которая вычисляется умножением номинала на разницу между зафиксированной и фактической ставками.

- Форвардные соглашения, оговаривающие условия предоставления ссуды. Работают по аналогии с фьючерсом на поставку. Базовый актив – наличные.

Тем, кто не хочет выходить за пределы биржи, доступны фьючерсы на ставки. Наибольшее распространение инструменты хеджирования процентного риска получили на Западе. На Московской бирже можно торговать только тремя позициями:

- на ставку MosPrime

- на ставку RUONIA

- на ставку RUSFAR

Примеры хеджирования

Рассмотрим примеры в реальных цифрах для лучшего понимания хеджирования сделок.

Пример 1

Пример 1

Инвестор 01.02.2019 г. купил 200 акций ПАО “Газпром” по цене 163,33 руб. В этот же день он частично хеджировался одним фьючерсом на продажу по цене 16 461 руб., в который входит 100 акций. Дата экспирации фьючерса 20.09.2019 г. В эту дату фактическая цена акций составила 230,52 рубля за шт.

Если для простоты принять, что цена фьючерса равна стоимости входящих в него акций, то в результате частичного хеджирования инвестор сумел получить прибыль от котировок (230,52 – 163,33) × 100 = 6719 рублей. Она была бы вдвое выше без хеджирования, но инвестор подстраховался на случай возможного падения акций, что означало бы вдвое меньше потерь. С учетом дивидендов начала августа в размере 16.61 р. на акцию прибыль увеличилась на 3322 рубля.

Пример 2

Пример 2

Другой инвестор 11.03.2019 г. купил 10 акций ПАО “Магнит” на 38 010 руб. Далее он хеджировал сделку в полном объеме продажей 10 фьючерсов на акции Магнита по цене 39 270 рублей. В момент исполнения фьючерса 20.09.2019 цена 10 акций на фондовом рынке составляла 36 440 руб. Дивиденды в середине июня 2019 составили 166.78 р. на акцию, т.е. 1668 рублей.

Без использования хеджирования результат при продаже акций 20 сентября: 36 440 – 38 010 + 1668 = 98 руб. Закрыв все фьючерсы, инвестор получил бы по ним 39 270 – 36 440 = 2830 руб. Разница возникла из-за того, что цена фьючерса в момент сделки была выше стоимости акций на фондовом рынке. Причина – эффект контанго.

Пример 3

Пример 3

Пример хеджирования на валютном рынке. Допустим 01.02.2019 г. трейдер приобрел на валютной секции $1000 по курсу 65,50 руб. Для хеджирования использовал короткий фьючерс такого же объема с ценой контракта 67 566 руб.

В день исполнения фьючерса стоимость доллара на валютной секции Московской биржи была 64,02 руб. Следовательно, трейдеру по фьючерсу было начислено (67.566 – 64.02) × 1000 = 3546 руб. Это с избытком компенсирует текущие потери, связанные с падением курса доллара, которые составили (64.02 – 65.50) × 1000 = 1480 руб. Разница снова возникла из-за того, что стоимость фьючерса при открытии позиции была выше спотовой цены 1000 долларов в рублях.

Замечание. Фьючерсы можно приобретать не за полную стоимость, а по цене гарантийного обеспечения, которая меньше в несколько раз – например, за 10% цены фьючерса. Однако тут возрастают риски – при движении котировок на 10% против открытой позиции она автоматически будет закрыта с убытком. Хеджирование превращается в спекуляцию.

Недостатки хеджирования

Хеджирование сделок применяется для страхования финансовых потерь – однако у такой стратегии есть несколько недостатков. В качестве основных негативных факторов можно выделить:

- потерю потенциальной прибыли, которая может возникнуть при отсутствии хеджирования

- необходимость иметь доступ на срочный рынок для заключения хеджирующей сделки, чтобы получить надежного контрагента в виде биржи

- нужна высокая ликвидность требуемого фьючерса или опциона. На Московской бирже их число ограничено

- расходы на хеджирование. Деньги, направленные на покупку фьючерса или опционную премию, могли бы быть вложены в эффективный инвестиционный актив

- необходимость самостоятельного поиска надежного контрагента и вероятность его неправомерного отказа от сделки при работе вне биржи

В результате по совокупности минусов хеджирование является известным, однако вовсе не обязательным инструментом инвестора – по крайней мере в своем классическом варианте с противоположенной сделкой на приобретаемый актив.

Портфельные инвестиции

В портфельных инвестициях отношению к страхованию рисков иное. Если инвестор боится просадки по акциям, ему есть смысл выбрать более консервативный портфель с большой долей надежных облигаций. С другой стороны, при наличии времени инвестору просто следует принять неизбежность периодических просадок, без чего не достичь повышенной доходности. Как известно, последняя есть плата за принятый риск.

Впрочем, исторически глобальный рынок акций вполне можно хеджировать покупкой золота. В большинстве случаев при падении рынка акций золото начинает расти в цене, таким образом компенсируя образовавшийся убыток. Как самостоятельный инвестиционный инструмент золото на длительных сроках ненамного лучше инфляции, поэтому не стоит включать его в портфель слишком заметной долей. Для валютного хеджирования можно покупать инвестиционные фонды в разных валютах.

Прогноз на инвестиции СберБанка — это анализ и предсказание будущих тенденций на финансовых рынках, основанное на текущих данных и экономических факторах. Прогнозы помогают инвесторам принимать обоснованные решения относительно вложений в различные финансовые инструменты, такие как акции, облигации, ПИФы и другие. СберБанк предоставляет такие прогнозы для:

- Оценки перспективности активов.

- Выбора инвестиционных продуктов с оптимальной доходностью.

- Анализа рисков и возможностей на рынке.

Прогнозы могут быть как краткосрочными, так и долгосрочными, ориентированными на различные типы инвесторов.